出品:新浪财经上市公司研究院

作者:昊

4月28日,广汇汽车发布年报。2021年,公司实现营业收入1584.37亿元,同比持平,归母净利润16.09亿元,同比增长6.12%,扣非后净利润13.57亿元,同比增长14.71%,业绩略有上升。

同日,广汇汽车披露的一季报显示,今年1-3月,公司实现营业收入351.39亿元,同比减少16.78%,归母净利润6.67亿元,同比增长2.38%,扣非后净利润6.33亿元,同比增长8.36%,呈现减收增利的状态。

疫情后,广汇汽车在2021年业绩出现企稳迹象。不过,业绩背后,门店收缩、预收款下滑、现金流紧张债务高企,以及商誉高悬等问题仍旧未得到改观。

门店持续萎缩 预收款同比大降近4成

广汇汽车是目前国内规模最大的汽车经销商,主营业务为整车销售、维修服务、佣金代理服务、汽车融资租赁服务,其中整车销售业务、保险代理业务以及汽车金融服务业务等与新车销量有较高的相关度。

2021年,广汇汽车的整车销售、佣金代理和汽车租赁业务收入均有不同程度下滑,仅维修服务业务收入略有上升。

整车销售是广汇汽车的核心业务。2021年,该项业务实现收入1365亿元,同比微降0.16%。尽管收入降幅不大,但今年要逆转这一趋势,难度并不小。

2021年,广汇汽车营业网点数量从2020年的809家降至786家,4S门店数量从760家降至745家,营业网点和4S店的面积也同步下滑。门店萎缩趋势自2019年以来未见任何扭转迹象。

分结构来看,超豪华及豪华品牌4S店231家,与2020年相比增加4家;中高端品牌4S店488家,净减少16家;自主品牌4S门店26家,减少3家。除高端市场平稳略增外,其余市场均持续收缩。

门店数量萎缩外,预收款也呈现下滑趋势。

受店面萎缩、新能源汽车直销模式冲击等因素影响,2021年,广汇汽车合同负债从2020年的31.22亿降至19.47亿元,同比大幅下滑38%;今年一季度,合同负债额继续下行。

经营收缩也已经体现在了业绩方面。

2022年一季度,广汇汽车实现营业收入351.39亿元,同比降幅达到16.78%;而同期,国内乘用车产销分别为549.9万辆和554.5万辆,同比增长11.0%和9.0%。2022年,广汇汽车业务疲态已开始显现。

盈利能力小幅改善难解资金压力持续攀升

经过优化和调整,广汇汽车盈利能力得到一定程度的改善。2021年,公司整体毛利率从8.24%增至8.95%,净利率和ROE等也均有小幅上升。

但盈利能力的轻微改善并未缓解公司的负债压力,广汇汽车资金链的紧张程度反而进一步加剧。

2021年末,广汇汽车各类有息负债约580亿,相比2020年的592亿略有下降,但同期货币资金则从290亿降至259亿,现金对有息负债的覆盖比例降至45%的公司历史最低水平。

今年一季度,公司有息负债维持高位而现金进一步下降,现金覆盖率再次骤降到仅30%左右。

且从债务结构看,广汇汽车约80%的有息负债是一年内即将到期的短债,资金的流动性压力可见一斑。

实际上,除了发债和借款,广汇汽车还通过股权质押、租赁以及应收账款等方式进行融资,融资渠道方面的开发已尽其所能。

另一方面,公司从日常经营中获取额外资金的空间也正逐渐变小。

Wind数据显示,2021年,广汇汽车经营性现金净流入18.21亿元,这是自2015年借壳上市以来公司历史的最低值。

此外,2018年到2021年,广汇汽车筹资现金流分别为-41.76亿、-64.86亿、-4.96亿和-55.26亿,呈持续净流出状态,也印证了公司外部融资环境不佳,同时其又对外融资需求较高的窘境。

值得一提的是,截至2022年一季度末,广汇汽车商誉账面余额为187.49亿元,仍处于借壳上市以来的历史高位。若经营状况出现恶化趋势,不仅将面对资金链的压力,业绩爆雷也难以避免。

推荐内容

-

地产并购融资放松 首单房地产项目并购主题债券启动发行

-

贷款市场报价利率迎来调整 深圳房贷市场应声下调

-

央行下调LPR 新一期贷款市场报价利率(LPR)出炉

-

二级市场提振 复星医药、博瑞医药等相关个股大涨

-

消费股成为公募基金增持的主要方向 泸州老窖、贵州茅台获增持最多

-

家政服务企业保障人员供应 价格没有出现大的波动

-

多个城市培育建设国际消费中心城市 打造商业新增长极

-

春节外卖服务保供应 多措并举激励骑手留京过年

-

保险机构扩容潮逐渐消退 保险公司股权监管进一步强化

-

我国白开水赛道进一步扩大 农夫山泉加入战局

-

基本民生商品进入消费旺季 进一步抓实抓细市场保供

-

“隔离险”保费仅需9.9元 隔离1天补贴1000元可信吗?

-

知名啤酒厂商推出高端产品 上千元的啤酒你会买吗?

-

地方和企业抓住RCEP机遇 推动制造业和高端服务业融合发展

-

全年累计新增减税降费约1.1万亿元 政策红利持续释放

-

渝中区建立成渝地区双城经济圈 围绕国际一流营商环境打造

-

中国奢侈品消费潜力不断释放 海南免税购物进一步推动奢侈品消费

-

春节档票房逐年上升 11部影片“激战”2022年春节档

-

春节旅游消费依然呈现本地化 自驾游成主流出行方式

-

虎年金条热起来 一线城市的黄金饰品需求旺盛

-

董明珠新任期内提升空调业务效率 寻找格力第二增长曲线

-

白酒概念、元宇宙、冰雪产业等多数概念股走弱

-

第三支柱个人养老金作为改革重点 持续创新商业模式

-

途虎养车年收入近年来不断攀升 16轮融资后开启IPO

-

韩国“菜篮子物价”创十年新高 食品类价格明显比往年高

-

多举措加强重点领域信用监管 依法依规实施联合惩戒

-

多地重大项目集中开工 投资规模力度明显加大

-

海南自贸港原辅料“零关税”增补清单落地 政策效应进一步扩大

-

消费重回经济增长第一动力地位 持续激发线上消费新活力

-

软件业务出口保持增长 从业人员规模不断扩大

-

北向资金持续看好 沪深两市成交额11290亿元

-

新一期贷款市场报价利率(LPR)公布 有助于提振房地产市场

-

睿远两基金仓位变化不大 持股以长期投资逻辑为主

-

沪深两市低开震荡 收盘双双出现小幅回调

-

孩子王线下、线上面临经营困局 2021年业绩出现大幅下滑

-

国际油价创七年新高 期货价格18日收盘时均显著上涨

-

“食物银行”启用后即显萧条 引导更多餐饮企业和生鲜食品企业参与

-

新型冠状病毒核酸检测项目统一定价收费 不得收取“加急费”

-

到2025年地理标志认定数量保持稳定合理增长

-

冰雪旅游成为众多目的地冬季消费的新动能 南方的冰雪场馆越来越多

-

33家保险公司发布年度理赔报告 头部险企的总赔付金额有所增长

-

2021年末社会融资规模存量为314.13万亿元 同比增长10.3%

-

2022年物价或将延续温和上涨态势 仍将处在合理区间

-

新年要有仪式感 多品牌推出虎年限定款式

-

互联网保险新规落地 万能险、分红险成为历史

-

中石油、中石化、中海油三大公司组织好成品油生产

-

税务部门高效落实减税降费政策 为食品产业链发展添力

-

西宁综保区建成运行正式封关运行 构建双循环新发展格局

-

餐饮企业改进预订年夜饭的方式 半成品、预制菜成为“新宠”

-

植物奶市场近两年发展快速 即杏宣布完成千万元天使轮融资

-

爱科科技现1笔大宗交易 共成交200.40万元

-

黑客、马斯克、巴菲特…… 可口可乐竟是4月最后的网红!

-

金石亚药:关于公司财务总监辞职的公告

-

伟明环保现1笔大宗交易 共成交597.02万元

-

东阿阿胶「亡羊补牢」

-

三美股份现1笔大宗交易 共成交2,139.80万元

-

容百科技现1笔大宗交易 共成交307.96万元

-

环京楼市再现松动迹象:河北廊坊有银行首套房贷首付比例降至2成

-

重大事件解读|华友钴业“伦镍事件”的结果、源头、应对与事实

-

广东江门发放3700万元购房消费券 今年已有超20城出台购房补贴政策

-

直击业绩会|盈利暴跌、实控人涉集资诈骗 *ST深南遭投资者“灵魂拷问”:还有出路吗?

-

瑞联新材现1笔大宗交易 共成交1,284.00万元

-

犀牛看市4.29:沪指收复3000点创指大涨超4% 两市超300只个股涨停

-

工业富联现7笔大宗交易 共成交17,823.00万元

-

奥翔药业现1笔大宗交易 共成交493.92万元

-

【每日收评】超两百股涨停!沪指三连阳站上3000点,指数有望进入中期筑底阶段

-

公司研究|房地产不良率6.65%,苏州银行增速不高、压力不小

-

下调利率取消限购 多地出招稳楼市

-

华润双鹤现1笔大宗交易 共成交331.21万元

-

20城一年内涨超20%!美国房价还在涨:房贷利率创12年来最高

-

天茂集团:2022-012-天茂集团独立董事辞职暨选举独立董事的公告0429

-

南京多家银行再次下调房贷利率 首套低至5% 二套最低5.2%

-

抄底指标 操盘论信号的小秘密

-

卖房中介等风来:曾年薪百万,今拦腰减半,有人转行卖木门

-

奕瑞科技现1笔大宗交易 共成交5,021.38万元

-

商客通去年净利7234万元提升17% 在线付费企业客户超15万户规模效应显现

-

郑州多家银行二手房首套房贷利率降至4.6% 专家称利率“破5”将成趋势

-

首创环保现1笔大宗交易 共成交905.48万元

-

五一系列讲座1:行情在绝望中产生

-

中金公司:政治局会议继续发力“稳增长”、聚焦市场核心问题

-

杭州首拍爆收827亿,滨江“扫货”式狂揽11宗地:“对杭市场充满信心”

-

铁流股份现1笔大宗交易 共成交495.00万元

-

美凯龙现1笔大宗交易 共成交432.00万元

-

隆基VS中环,“光伏茅”隆基股份显危

-

10万+豪宅热卖,新房开始转凉,顶级学区房抢不到,焦虑的家长开始观望

-

汉商集团现1笔大宗交易 共成交476.10万元

-

严为民:三阳开泰,惊喜还在后面!

-

中证协再立规矩,分析师不得参加无资质投资会议,加强声誉管理,防止不当言论引发机构及行业信誉危机

-

天津:拟全市停止限价商品住房销售

-

喜临门现2笔大宗交易 共成交2,400.00万元

-

元宇宙新鲜事|沃尔玛成立探索元宇宙和Web3的创新部门 Dior发布元宇宙展览

-

4.29股评:政策大利好,反弹迎来“二踢脚”!节后好好搞!

-

美股掘金 | 获投资机构激进改革,石油生产商SUNCOR飙升逾12%创新高,机构:股价仍有上涨空间

-

爱婴室现1笔大宗交易 共成交702.00万元

-

4个城市同时出手!大湾区,扎堆救市开始了

-

赛腾股份现1笔大宗交易 共成交517.07万元

-

中控技术现2笔大宗交易 共成交4,023.00万元

-

宝钢包装现1笔大宗交易 共成交1,303.50万元

-

GDP超万亿人口却最少,这个城市用购房“催生”二孩了

-

北京楼市,羞答答的小阳春?

-

多地调整楼市政策:超10城限购松绑 超80城调控放松

-

万泰生物现1笔大宗交易 共成交484.20万元

-

天智航现1笔大宗交易 共成交205.92万元

-

求解楼市纾困|是时候松绑二套房认房又认贷了

-

深度复盘:4月29日

-

多地稳楼市因城施策!生育两孩以上可多买一套房、首付比例降至两成……

-

展锋:A股猎人手记(4.29)

-

广汇汽车平静水面下:门店萎缩预收款大降4成 资金压力攀至新高

-

需求端积极入市,销售端加紧推盘,深圳楼市逐步回暖

-

中泰证券现1笔大宗交易 共成交2,999.03万元

-

贵州茅台现1笔大宗交易 共成交999.78万元

-

年报解读丨变卖资产式突围 云南城投欲借轻资产运营转型

-

陆家嘴:减免小微企业和个体工商户租金,最多减免6个月

-

面板、新能源双轮驱动增长显著 TCL科技2021年营收净利润同比增长均超100%

-

本币升值为什么资本会流入 本币升值有什么好处?

-

小贷查征信和银行查征信有区别吗 贷款审批查询记录有影响吗?

-

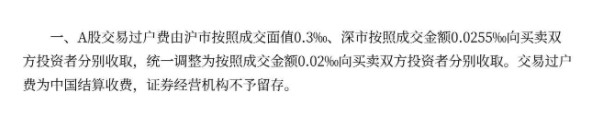

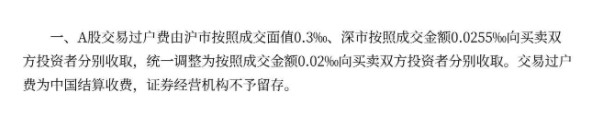

股票交易过户费下调 股票交易过户费是怎么收取的

-

股票交易过户费降低 股票交易过户费与印花税有什么区别

-

选股要看哪几个指标 选股常用的指标详细介绍

-

比起“自杀式物流”,上海更多的是“无声式物流”

-

先锋新材控股股东所持部分已质押股份存在被动减持风险

-

日新快讯|“拓攻无人机”完成1亿B+轮融资,将用于完善植保无人机等三条业务线

-

设计赋能社区空间,“老工人新村”焕发新活力

-

股票开户多少钱能开 股票开户有年龄限制吗?

-

首药控股一季度收入仅708元 股价较发行价下跌48%

-

日新快讯丨《河北省养老服务体系建设“十四五”规划》正式公布

-

她,接管了阿里大半边天

-

日新快讯|中天美好服务发生人事变动,朱正利获委任为董事兼总经理

-

美国地方政府观察:社区经济发展的挑战与行动

-

盛和资源一季度净利同比增长129%

-

三只松鼠“渡劫”:章燎原万店梦受阻

-

日新快讯|智能设备售后服务平台平云小匠完成6900万B轮融资

-

三大股指全线走高 创业板指涨逾2%

-

五粮液一季度净利润同比增长16.08%

-

首药控股发布上市后首份一季报:单季营收708元 市值已不到30亿

-

股票交易过户费总体下调50% 股票过户费收费标准介绍

-

无锡银行一季度净利同比增长23%

-

五一档,静悄悄

-

业绩稳健、服务升维,产业协同——东原仁知叩开资本的“三板斧”

-

4月28日午盘两市净流入前20股(名单)

-

日新快讯|河北:到2025年城市地区基本形成“一刻钟”社区居家养老服务圈

-

4月28日午盘两市机构大单抢筹40股(名单)

-

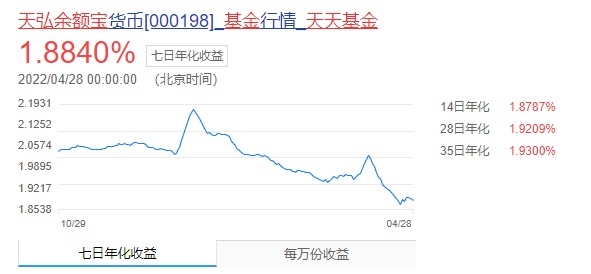

存款利率下调对于股市是利好还是利空 定期存款利率上限下调

-

彻查由物业公司负责管理的人防车位收益及使用情况,宁波的政策再次走在全国前列

-

豆神教育:拟向海南链众出售下属公司立思辰新技术100%股权

-

岱勒新材:金刚线产品价格目前相对稳定 部分规格小幅涨价

-

永利股份4月29日盘中涨幅达5%

-

扎克伯格噩梦难醒:Meta增速拉垮,元宇宙难当重任

-

股价坐过山车的以岭药业:去年营收超百亿创新高 业绩增速放缓

-

广东宏大4月29日打开涨停

-

午评:沪指涨0.37% 教育板块走强

-

热景生物研发团队获表彰为“全国工人先锋号”

-

三大指数走势分化 沪指收阳逼近3000点

-

美诺华:公司有正在进行的与乙型肝炎相关的原料药项目 及治疗慢性乙型肝炎的制剂项目

-

承德露露:市场拓展工作正在持续推进中

-

*ST众泰4月29日快速反弹

-

医药大佬孙飘扬复出272天,恒瑞医药没了2100亿

-

下降通道股票如何做T 比较好的做T解套方式详细介绍

-

业绩暴增拐点来临?顺丰控股难回巅峰

-

铁矿石期权为钢铁行业提供精准避险工具

-

午评:两市早盘走势分化沪指盘中涨超1% 煤炭板块强势领涨

-

中证协修订公司债券承销业务规范 明确主承销商核查责任

-

华帝股份:潘叶江累计质押股份为3360万股

-

北向资金单日净卖出6.36亿元,减仓医药生物、采掘、电子

-

央行今日进行100亿元7天期逆回购操作

-

一月之间卖方盈利预期值暴增 盐湖股份业绩之锚何在?

-

财说 | 业绩暴增拐点来临?顺丰控股难回巅峰

-

科伦药业第三个男科治疗药物枸橼酸西地那非口崩片获批药品注册

-

北方国际:张冠杰申请辞去董事长、董事职务

-

光峰科技首季利润大降67%,中信产业基金提前套现超5亿

-

日新快讯丨宏德科技物业于广东新设物业公司,持股100%

-

万达自救,加码奶茶

-

什么样的社区商业才能扛住疫情考验?

-

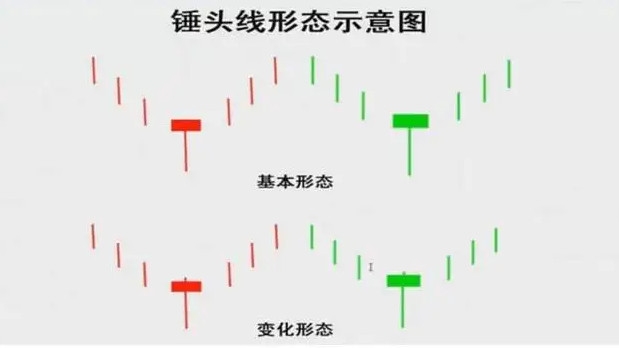

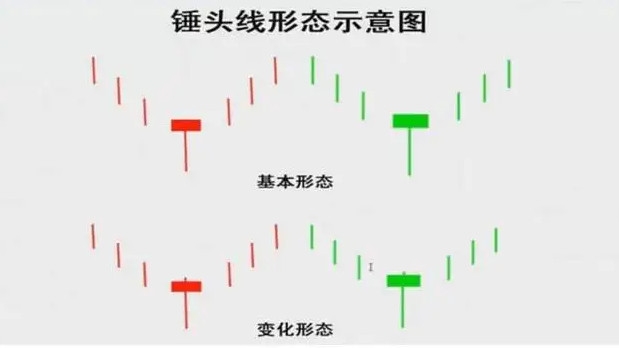

股票顶部倒锤线代表什么 股市中常见的K线图形态怎么看

-

纳入海南国资体系后首份年报扭亏为盈 *ST基础即将摘星

-

社区团购之路能否行稳致远?

-

铁矿石期货涨超2%,钢价窄幅波动

-

4月28日晚间重要公告集锦

-

九安医疗触及涨停

-

浙江建投连收4个涨停板

-

韩国向欧洲地区提供部分液化天然气储备

-

*ST基础:2021年度实现净利润4.63亿 同比大幅扭亏为盈

-

比亚迪汽车工业有限公司召回9663辆唐DM电动汽车

-

签约6000加盟商,陆正耀要做预制菜的“舌尖英雄”

-

京山轻机4月29日盘中涨幅达5%

-

玻璃市场早报

-

日新快讯丨宝龙商业拟于10月13日派息每股0.3港元

-

社区团购,全体“毕业”

-

阳台种菜,年轻人又催生一个百亿市场

-

大厂环伺小红书,抖音淘宝之后,网易也来了

-

日新快讯|融创服务经营范围变更,新增软件销售等

-

温氏股份:公司3月份养猪综合成本低于9元/斤

-

*ST罗顿:上交所将终止公司股票上市 29日起停牌

-

迎接世界杯,4000平米智能玻璃建造的卡塔尔景观医院正在建设

-

蓝帆医疗签署合作扩充防疫防护市场产品线

-

高三复学复课在即,是否封闭式管理引发关注——记者亲历疫情下的长春(四十七)

-

【直播】贵州茅台2021年度及2022年第一季度业绩说明会

-

盈利能力和创新能力“并驾齐驱” 悦康药业2021年扣非净利大增30%

-

多少岁能办银行卡 未满16周岁的人怎么办理银行卡

-

首现134亿净亏损!猪周期困境下温氏股份养猪模式能否持续?

-

再迎“开门红” 老白干酒2022年一季度净利润同比增长373%

-

这款“小众”产品,能撑起字节跳动的社交野心吗?

-

午评:两市红盘震荡沪指涨0.4% 教育板块强势领涨

-

一个社区书记的治理实践:赴日本德国学习 用空间改造邻里交往

-

花了十年时间,三七互娱出海走到哪儿了

-

成都银行2021年净利润增长30% 计提信用减值损失48亿

-

日新快讯|新希望服务与广贸天下达成战略合作 涉及空间运营等领域

-

网易和腾讯“撕”上热搜,到底怎么回事?

-

银行卡每日限额怎么改 修改银行卡每日限额的方法介绍

-

千亿基金经理熬鸡汤

-

石化机械2021年净利同比增长超5成 压缩机产值创历史最好水平

-

露营、假发、生吃的鸡蛋,一些小众清奇的项目拿到红杉、顺为等投资

-

三安光电:本次非公开发行股票投向湖北三安mini/micro led产业化项目

-

日新快讯丨中航国际供应链转让陕西中城卫保安服务51%股权,底价175万元

-

2021年营收增长23% 味知香加快新产能建设抢抓预制菜发展机遇

-

新五丰拟购买多项资产扩大生猪养殖规模 29日起复牌

-

时隔五年利润再下降!三全食品员工薪酬支出降3成,大派红利1.7亿?

-

国家政策:鼓励充电桩“统建统营”,物业“有偿服务”

-

怡宝传上市,华润找出路

-

俄罗斯木材出口关税有望归零

-

信用卡申请需要多久 非网申渠道申请办卡快吗?

-

华林证券:拟与火山引擎及巨量引擎分别签署合作协议

-

空前携手,5 个最强,居然之家与恒洁卫浴打造“五月红”

-

腾达建设:一季度的亏损主要来源于公司所投资的聚财2号及聚财3号两个证券投资集合资金信托计划浮亏

-

传统大型石油企业绿色能源转型步伐加速

-

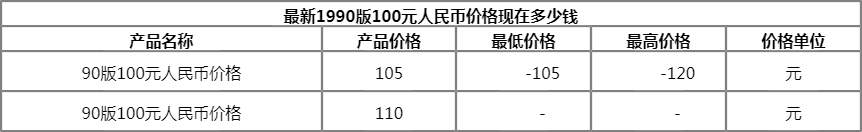

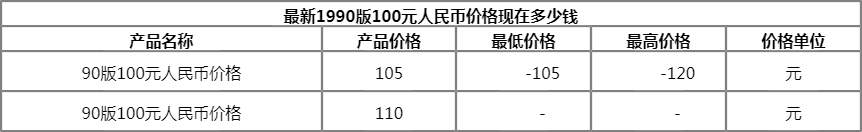

1990版100元人民币价格现在多少钱 1990版100元人民币值钱吗?

-

智飞生物披露财报:赚了300亿元,应收账款超一半

-

朗玛信息:游戏业务在公司转型过程中已逐渐剥离

-

日新快讯|东原仁知服务定价11.9港元,募资1.36亿港元

-

万通液压2022年一季度营收增长18%:煤矿采掘设备用油缸销量大幅增长

-

丰光精密2022年第一季度净利421.7万同比下滑63.54% 原材料价格上涨

-

万达卖奶茶,一步“险棋”

-

海希通讯2022年第一季度净利880.23万同比下滑58.15% 下游工程机械行业需求走弱

-

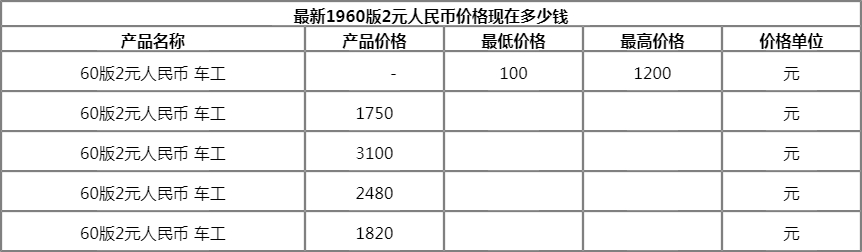

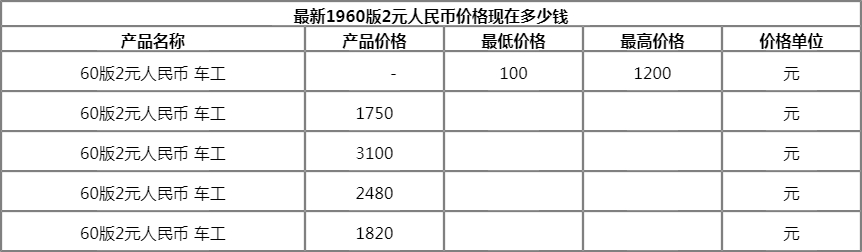

1960版2元人民币价格现在多少钱 1960版2元人民币现在值钱吗?

-

市井花园——城市邻里生活与高密度社区公共空间营造

-

VC刹车:4个月,没投一个项目

-

圆形 扁形PVC塑料波纹管的生产标准及要求

-

通易航天2022年第一季度净利359.04万同比扭亏为盈 聚氨酯膜产品销售增加

-

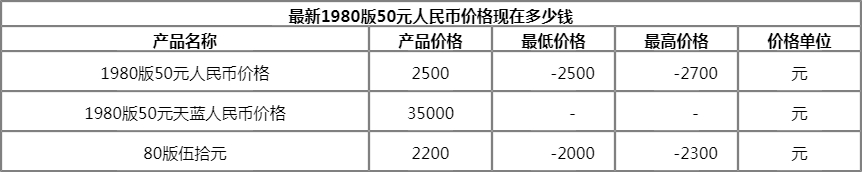

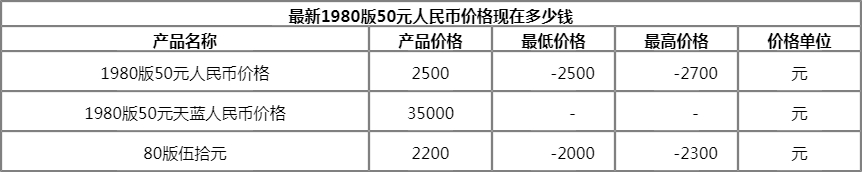

1980版50元人民币价格现在多少钱 1980版50元人民币值钱吗?

-

日新快讯丨融信服务拟进一步延迟刊发2021经审核年报

-

大连热电终止重大资产重组事项 5月5日起实施其他风险警示

-

驱动力2022年第一季度净利207.23万同比下滑76.68% 原材料价格上涨

-

大地电气2022年第一季度净利293.9万同比下滑86.94% 原材料价格上涨

-

新开源收到政府补助1692万元

-

《幻塔》2.0翻红,完美世界仍不完美

-

泰禾集团:目前公司各项经营活动正常 董事长可以通过适当的方式参与运营决策

-

4月28日午盘两市机构大单抛盘40股(名单)

-

殷图网联2021年净利801.32万同比下滑48.2% 本期项目毛利率相对较低

-

首药控股一季度营收仅708元,还有药企零营收,背后啥原因

-

4月28日午盘两市板块龙虎榜排名(名单)