《投资者网》张斯文

编辑 胡珊

近日,四川容大黄金股份有限公司(以下简称“四川黄金”)再次递交招股说明书,向深交所主板发起冲击。

去年9月,这家公司第一次向A股市场发起冲击;此后,证监会在今年1月令其对历次增资、股权转让的原因及合理性;公司采矿权、探矿权的具体内容;结合公司采矿权、探矿权的取得过程、取得方式等问题进行补充。随后,2月21日,四川黄金再次递交了招股书,等待上会。

凭借业界较高的毛利率,四川黄金在过去4年取得了不错的业绩增长。不过,良好的增长势头在2021年或许会有所减缓。这是由于公司营收增速放缓;此外,这家公司的营业成本正在逐年提高,导致毛利率下滑。

而现阶段,四川黄金正处在开采成本、环保成本逐渐推高的阶段。一方面,从技术上来讲,随着矿山开采高度越来越低,使得公司直接采矿成本增加;另一方面环保要求愈发严格,也使得公司需要加大在环保方面的投入。这都会影响今后公司业绩,那今后四川黄金该如何解决这些问题呢?

业绩增速放缓

四川黄金成立以来一直专注于金矿的采选及销售,主要产品为金精矿和合质金。其中金精矿指金矿原生矿经过破碎、磨矿、浮选等加工处理成的矿粉,用作冶炼黄金的主要原料;合质金是指金矿石经矿山选冶或金精矿经冶炼厂冶炼加工出来的产品。

据招股书披露,2018年-2021年前三季度,四川黄金的主营业务收入主要来源于金精矿的生产和销售,占比达90%以上。此外,合质金业务是公司根据库存和市场情况择机销售,尤其是随着黄金价格不断上涨,四川黄金加大了合质金销量;从2018年销售了566万元的合质金,到2020年销售了3800余万元。

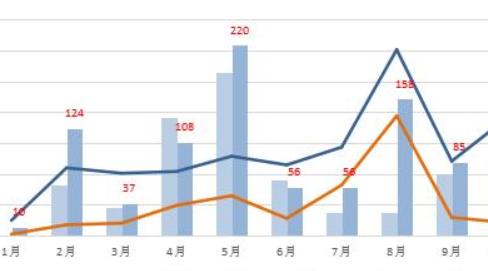

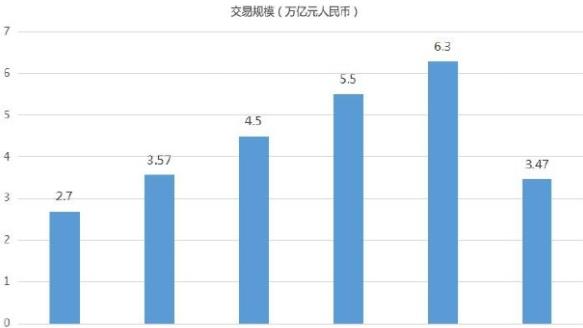

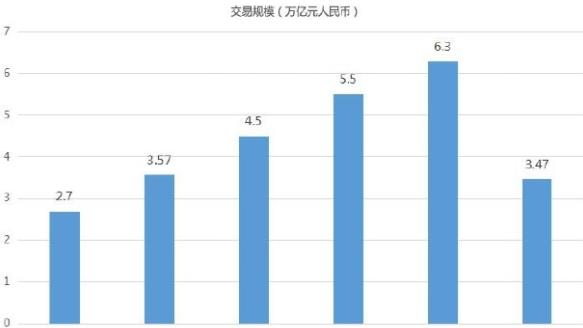

同期,公司营业收入分别为3.5亿元、3.8亿元、4.6亿元和3.8亿元;净利润分别为1.2亿元、1.2亿元、1.6亿元和1.2亿元。Wind数据显示,2019年-2020年,四川黄金的营收分别同比增长9.31%、19.57%;净利润在2019年下滑5.43%,2020年增长39.54%。

四川黄金认为,这两项数据呈上升趋势,说明公司盈利能力逐步增强。

(数据来源:Wind)

再看四川黄金2021年业绩增速。

从单季营收情况来看,该公司2021年第一、二、三季度分别取得1.7亿元、1亿元、1.1亿元的营收。

因此,可以推测四川黄金2021年度的营收为5.1亿元;这相比2020年仅增长了10.9%,与2020年的增速下滑了近10个百分点。

不过,四川黄金2022年的业绩还有一些其它方面的期待。

一方面,通胀高企,助推金价上涨。东亚前海证券认为,2022年1月,美国CPI同比增长7.5%,创出了40年以来的新高,并且仍处在上行通道中。通货膨胀的产生主要因为前期宽松的货币政策和财政政策所致。在政策刺激下,大宗商品供不应求加剧,价格持续上涨。截至2022年2月14日,WTI原油期货结算价报95.46美元/桶,同比上涨58.7%。预期未来经济复苏、政策宽松难以在短期内结束,大宗商品上涨将助推通货膨胀进一步上升,黄金抗通胀需求增加,黄金价格有望进一步上行。

另一方面,乌克兰问题呈现出了持续升级的态势,全境进入战时状态,全球权益市场波动加剧。截至2022年2月24日,VIX指数2022年均值为24.19点,高于2021年全年19.67点。整体市场波动情况仍相对较高,全球经济的不确定性或将对黄金价格带来一定支撑。

毛利率下滑为何难阻止

数据显示,去年四川黄金的毛利率下滑明显。

据招股书披露,2018年-2021年前三季度,四川黄金的综合毛利率分别是57.70%、52.30%、56.55%和50.58%。公司认为,这是由于产品销售价格受黄金价格波动的影响,以及露天采矿成本上涨等因素带来的单位成本变化所致,使得这一期间公司产品毛利率及综合毛利率产生一定波动。

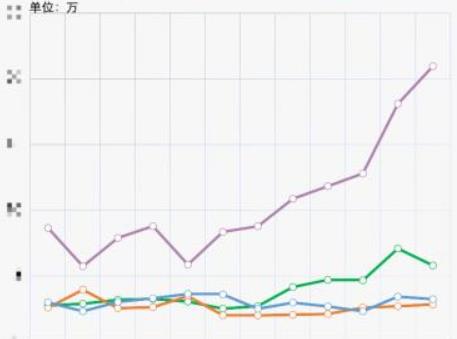

目前来看,四川黄金的毛利率表现要稍好于同业公司。

招股书显示,四川黄金的金精矿产品的毛利率略高于赤峰黄金、山东黄金和紫金矿业同类产品毛利率,四川黄金认为,“这主要是由于矿山特性、业务规模、产业链环节等差异所致。”

尤其是该公司的金精矿产品毛利率显著高于西部黄金、中金黄金、湖南黄金同类产品毛利率;以及合质金产品毛利率略高于银泰黄金同类产品毛利率。这些均是由于外购、冶炼、开采难度等因素导致的。

不过,四川黄金开采成本优势正在逐渐消失,这直接体现在逐年提高的直接开采成本。

据招股说明书,2018年-2021年前三季度,公司直接采矿成本分别超过3100万元、4800万元、6400万元和5400万元,占主营业务成本的比例分别为21.09%、26.62%、32.08%和29.07%,总体呈上升趋势。

四川黄金在招股书中称:“这是由于随着露天开采的持续进行,开采平台海拔逐渐降低且矿体采掘深度加深,开采同等数量的矿体需要剥离更多的废石,开采难度及成本会相应增加,导致采剥费用金额及占比逐年上升;另一方面,由于采剥量增加,爆破所需的炸药、雷管等火工材料用量相应增加,导致报告期内火工材料成本有所提高。”

也就是说,四川黄金的开采成本增加有趋势化特征,也将面临更高的环保成本。

5亿多募资近1/5用于环保

招股书显示,四川黄金拟募资5.40亿元提升矿产资源储量。公司表示,拟使用募集资金的项目均投资于公司主营业务,将会增强公司整体竞争力,符合公司及公司全体股东利益。

公告显示,四川黄金拟投入近2.5亿元,通过地形测量、地质测量、物探、化探、槽探及钻探等方法,对已知矿体进行探边摸底增储,此举可以进一步查明梭罗沟金矿的成矿潜力及规模;拟投资6388万元,对梭罗沟金矿选厂进行技术改造。

环保方面,四川黄金拟投资超1亿元,用于矿区环境建设、资源绿色开发建设(地质环境治理及土地复垦工程等)、节能减排建设(能耗体系构建、粉矿堆场封闭降尘工程、原矿堆场喷雾除尘、采场主运输公路喷雾降尘)等方面。

智能化方面,拟投资7600万元,用于梭罗沟金矿智慧化矿山建设。此外,计划用近7000万元的募集资金来偿还银行贷款。

从募资计划来看,对用于增产的梭罗沟金矿技改工程,四川黄金投资近6500万元,占募集资金的12%左右。而将此次募资近1/5用于环保,明显高于公司增产所需花费,这是否说明未来公司的环保成本也会处在高位?

有关这家公司未来经营情况的走向,《投资者网》将会持续关注。(思维财经出品)■