兴业证券发布研究报告称,维持药明生物(02269)“买入”评级,目标价调整至155.46港元,对应2022-24年为104.65/77.45/56.87倍PE.另考虑到2021年项目推进顺利、业绩高速增长,预测2022-24年收入为155.29/210.41/288.55亿元,同比增长50.9%/35.5%/37.1%,预测2022-24年归母净利为50.51/68.25/92.95亿元,同比增49.1%/35.1%/36.2%。

事件:公司2021年实现营业收入102.9亿元人民币(下同),同比增长83.3%;归母净利润33.88亿元,同比增长100.6%;2021年经调整纯利为33.16亿元,同比增长92.6%。

兴业证券主要观点如下:

“跟随并赢得分子”战略获得积极成果。

公司有效贯彻“赢得分子”战略,将18个项目从全球其他CDMO公司转移至公司。同时公司继续推进“跟随分子”战略,临床各期项目数量均保持快速增长,商业化项目新增数量达到7个,公司2021年后期(第III期)临床服务及商业化生产收入呈现爆发式增长,在总收入的占比达到47.9%,相较2020年22.3%的占比有明显提升,体现了公司整体战略取得的明显成效,在CMO元年取得优秀表现。随着该战略的持续推进,公司后期及商业化项目对收入增长的贡献将持续提升。

风险提示:市场竞争加剧,行业政策超预期,新业务开拓进展低于预期,重大战略决策失误风险。

推荐内容

-

地产并购融资放松 首单房地产项目并购主题债券启动发行

-

贷款市场报价利率迎来调整 深圳房贷市场应声下调

-

央行下调LPR 新一期贷款市场报价利率(LPR)出炉

-

二级市场提振 复星医药、博瑞医药等相关个股大涨

-

消费股成为公募基金增持的主要方向 泸州老窖、贵州茅台获增持最多

-

家政服务企业保障人员供应 价格没有出现大的波动

-

多个城市培育建设国际消费中心城市 打造商业新增长极

-

春节外卖服务保供应 多措并举激励骑手留京过年

-

保险机构扩容潮逐渐消退 保险公司股权监管进一步强化

-

我国白开水赛道进一步扩大 农夫山泉加入战局

-

基本民生商品进入消费旺季 进一步抓实抓细市场保供

-

“隔离险”保费仅需9.9元 隔离1天补贴1000元可信吗?

-

知名啤酒厂商推出高端产品 上千元的啤酒你会买吗?

-

地方和企业抓住RCEP机遇 推动制造业和高端服务业融合发展

-

全年累计新增减税降费约1.1万亿元 政策红利持续释放

-

渝中区建立成渝地区双城经济圈 围绕国际一流营商环境打造

-

中国奢侈品消费潜力不断释放 海南免税购物进一步推动奢侈品消费

-

春节档票房逐年上升 11部影片“激战”2022年春节档

-

春节旅游消费依然呈现本地化 自驾游成主流出行方式

-

虎年金条热起来 一线城市的黄金饰品需求旺盛

-

董明珠新任期内提升空调业务效率 寻找格力第二增长曲线

-

白酒概念、元宇宙、冰雪产业等多数概念股走弱

-

第三支柱个人养老金作为改革重点 持续创新商业模式

-

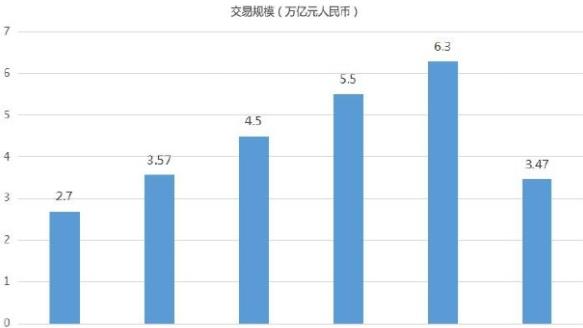

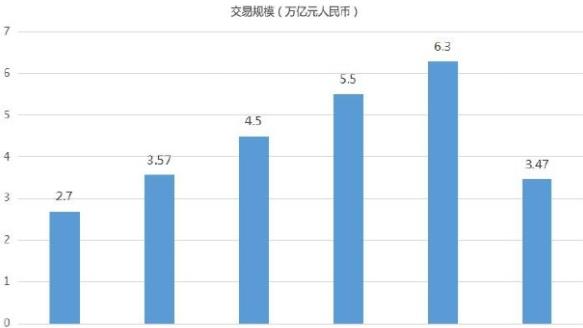

途虎养车年收入近年来不断攀升 16轮融资后开启IPO

-

韩国“菜篮子物价”创十年新高 食品类价格明显比往年高

-

多举措加强重点领域信用监管 依法依规实施联合惩戒

-

多地重大项目集中开工 投资规模力度明显加大

-

海南自贸港原辅料“零关税”增补清单落地 政策效应进一步扩大

-

消费重回经济增长第一动力地位 持续激发线上消费新活力

-

软件业务出口保持增长 从业人员规模不断扩大

-

北向资金持续看好 沪深两市成交额11290亿元

-

新一期贷款市场报价利率(LPR)公布 有助于提振房地产市场

-

睿远两基金仓位变化不大 持股以长期投资逻辑为主

-

沪深两市低开震荡 收盘双双出现小幅回调

-

孩子王线下、线上面临经营困局 2021年业绩出现大幅下滑

-

国际油价创七年新高 期货价格18日收盘时均显著上涨

-

“食物银行”启用后即显萧条 引导更多餐饮企业和生鲜食品企业参与

-

新型冠状病毒核酸检测项目统一定价收费 不得收取“加急费”

-

到2025年地理标志认定数量保持稳定合理增长

-

冰雪旅游成为众多目的地冬季消费的新动能 南方的冰雪场馆越来越多

-

33家保险公司发布年度理赔报告 头部险企的总赔付金额有所增长

-

2021年末社会融资规模存量为314.13万亿元 同比增长10.3%

-

2022年物价或将延续温和上涨态势 仍将处在合理区间

-

新年要有仪式感 多品牌推出虎年限定款式

-

互联网保险新规落地 万能险、分红险成为历史

-

中石油、中石化、中海油三大公司组织好成品油生产

-

税务部门高效落实减税降费政策 为食品产业链发展添力

-

西宁综保区建成运行正式封关运行 构建双循环新发展格局

-

餐饮企业改进预订年夜饭的方式 半成品、预制菜成为“新宠”

-

植物奶市场近两年发展快速 即杏宣布完成千万元天使轮融资

-

12部门确定IPv6试点名单,行业渗透率不断提升,产业链公司受益

-

兴业证券:维持药明生物(02269)“买入”评级 目标价调整至155.46港元

-

中银理财、兴银理财等多家理财子公司增添了代销好友

-

天马新材北交所拟发行方案:募资用于电子陶瓷粉体材料生产基地建设等

-

金山办公(688111.SH)2021年度净利润升18.57%至10.41亿 拟10派7元

-

爆炒的氢能源概念股,没几个能看的!

-

医药板块领涨!医药50ETF(512120)涨超3.4%

-

午后生物医药板块大涨,CXO领涨,生物药ETF(159839)盘中涨超3%

-

索拉特北交所拟发行方案:发行不超2000万股 发行底价23元/股

-

中兴通讯缓刑期结束 需补齐短板再出发

-

传三星电子被抛售价值约11亿美元股票为遗产税筹资

-

理邦仪器业绩回落超六成与头部企业差距继续扩大

-

携手和睦家医疗 太平洋健康险打造少儿专属高端医疗保障

-

2022,叮咚买菜最难抉择的一年?

-

[快讯]乘风破浪齐并进 必康蓄力再焕发

-

煤炭企业盈利能力增强,行业板块估值有望得到改善

-

严为民:逻辑兑现,数板就行!

-

世界睡眠日,智能科技助力睡眠自由

-

“氢能界特斯拉”切入锂电赛道:首款重卡即将量产有望反哺氢能车业务

-

蓝天保卫|江苏扬州强势掀起新一轮“大气”攻坚战

-

上海:大力开展中医药文化宣传

-

云集打通物流神经末梢 “让中国没有偏远地区”

-

山东:推动中医药“借澳出海”国际化发展

-

日新快讯丨银川建发物业收购蓝锐科技100%股权

-

徐小明:分钟序列全部重排

-

创远仪器拟花不超2000万元回购股份 用于股权激励

-

国航远洋北交所拟发行方案:拟发行不超过1.482亿股 发行底价9元/股

-

CGII HLDGS(01940.HK):目前业务运营在所有重大方面均如常进行

-

日新快讯|华泰证券:给予旭辉永升服务“买入”评级,目标价17.9港元

-

3月24日午间看市回踩10日线

-

华润啤酒(00291)发布2021年度业绩,股东应占综合溢利45.87亿,同比增长119.1%

-

港股午评|恒指涨0.19%,餐饮、教育板块强势,腾讯绩后跌超3%

-

中海物业(02669)发布2021年业绩 股东应占利润9.84亿港元 同比增长40.5%

-

日新快讯|佳源服务于江苏新成立佳宿物业

-

永嘉集团(03322)发布2021年全年业绩,净亏损6963.4万港元 同比减少63.1%

-

【尾盘继续干强势热点板块】

-

药明康德:预计今年资本开支最高或达100亿元 ATU业务将迎来转折

-

新希望服务2021年营收增长57.2%服务规模、市场化能力显著提升

-

旭辉(0884):2021年净利达123亿元,毛利率19.3%

-

上市以来首次年度亏损,海底捞没有神话

-

LG能源将在加拿大建厂 电池厂商齐聚北美

-

我,曾做到过全国第一,估值5个多亿,如今欠投资人7000万

-

饮水安全问题日益凸显 监测仪表筑牢卫生安全“堤坝”

-

安徽省计量院赴江西抚州电厂在线计量

-

3.24午评|警惕指数二次探底的可能性!

-

《取水监测计量数据质量控制技术规范》征求意见

-

美银证券:上调药明生物(02269)评级至“中性” 目标价升至70港元

-

金龙鱼2021年年报:营收录得2262亿 寻找下条增长曲线

-

旭辉永升服务:坚持“五年十倍”发展目标,四轮驱动有序扩张

-

红杉、唐彬森,悄悄搞了场“VC实验”

-

广东省超高清电视网络应用产业计量测试中心正式成立

-

养殖户惨到怀疑人生?饲料涨价,病害爆发,鱼价下跌!豆粕主流价格涨到5050元/吨

-

汇川技术拟不超2亿元回购公司股份 用于股权激励

-

【和讯智能公告】江河集团2021年亏损10.07亿 同比由盈转亏

-

腾讯财报昨晚刷屏!市场分歧加大,互联网公司未来究竟如何?

-

快手(01024)电商女装超级主播日GMV近7亿

-

港股异动 | 同方泰德(01206)绩后跌19% 去年净利同比下滑65%

-

《小型水质自动监测技术要求》等两项团体标准征求意见

-

“基于可调谐红外激光的能源化学研究大型实验装置”通过验收

-

帝科股份12亿蹊跷并购:交易绕了一道弯,业绩对赌形同虚设,带来巨额商誉隐患

-

新型天然产物基防污涂料研发 可有效预防海洋传感器生物污损

-

新方案实施!储能产业迎来新机遇

-

叮当健康再闯港交所,投资者会“买单”吗?

-

太川股份拟撤北交所上市申请:二轮问询被问作为技术整合方是否具备核心竞争力

-

大豆价格暴涨,逼近10年高位!养猪企业控成本,二师兄要减餐了

-

安徽省生态环境监测中心开展仪器设备检定校准工作

-

日新快讯|银中物业收购北京银中物业100%股权

-

河北发布住宅小区物业服务满意度调查结果

-

鼎阳科技2021年净利8106万元 同比增加50.92%

-

社区APP平台卷土重来,社区创业/灵活就业能否成为新突破口

-

白酒失去年轻人

-

压力来到腾讯音乐这边

-

英威腾拟回购子公司英威腾交通合计13.8%股权

-

日新快讯|禹洲物业主要成员发生变更,方晓平出任董事长

-

2022上海国际电子束固化材料、紫外光技术设备展览会

-

全国发电设备累计平均利用597小时

-

日新快讯丨华润万象生活收购禹洲物业交割完毕

-

港股异动 | 南方猛业(01091)明日放榜现涨超15% 此前预期年度纯利同比扭亏为盈至不少于4.5亿港元

-

我国科学家研发出高阶多重实时荧光PCR检测技术

-

中通快递:现金储备锐降45亿元行业“烧钱”模式或难持续

-

三月养老服务发展报告:社区居家养老扩容

-

欣旺达拟投80亿建设动力电池及储能电池生产基地

-

皇台酒业或存退市风险,去年净利预计下滑且营收低于1亿元

-

京东折戟社区团购

-

产业驱动产能升级,全球晶圆厂设备支出首次超过1000亿美元

-

新增3个国家实验室!浙江计量研究院加强实验室建设正当时

-

预计2022年中国传感器市场规模将进一步增至3150亿元

-

【看新股】腾远钴业:净利润现金含量较低关联交易风险需关注

-

港股异动 | 金山软件(03888)绩后跌7% 去年第四季意外亏损,年度盈利不及机构预期

-

水面光伏与海上风电 在有限的空间建立更完善的绿色能源产业

-

2021年全球铜供应缺口小幅收窄至47.5万吨

-

中国游戏“卷”在海外

-

湖南省《大米中的镉测定-无前处直接测定法》征求意见

-

开出2万家店,蜜雪冰城有了新的梦想

-

欧洲天然气高价难降 美国要趁机大赚一笔?

-

开出2万家店,蜜雪冰城有了新的梦想

-

旭辉永升服务:在管面积增长近七成,具备可持续的优质成长能力

-

大盘小幅反弹,或挑战3300点

-

柳药股份:公司中药配方颗粒项目已开展产品备案工作 将于近期上市

-

万物云:街居制度与自治组织

-

海外供应不确定性支撑外盘 短期国内铝价跌幅受限

-

2022上海国际电路板采购展览会

-

《2021年工业运行分析报告》发布 仪器仪表行业表现如何?

-

百融云创(06608)2021年财报:收入大增42.5%,核心客户续费率超九成

-

实现多重检测 我国推动实时荧光PCR技术再上新台阶

-

日新快讯丨正美物业遭河南许昌魏都区法院列为被执行人 执行标的约17万元

-

河南安阳县入选国家级棉花制种大县

-

橡胶继续保持下跌 仍存在向上支撑

-

永圣地暖实木地板:购买地暖地板,这些误区你一定要知道

-

顶级投行怎么看永升服务的业绩表现

-

多个行业迎来虚拟人 虚拟人智能化、场景化将获得重大提升

-

未来阳光地板:还在纠结客厅是否铺木地板?看完优点你就明白了

-

港股开盘(3.24)︱恒指跌0.68% 腾讯控股(00700)早盘低开4.11%领跌蓝筹

-

上市公司陆续披露年报 22家公司发布一季度业绩预告

-

财政部下达2022年支持小微企业留抵退税有关专项资金

-

红古核桃注册地理标志证明商标

-

多重因素掣肘LPR下调 广州房贷利率暂时不变

-

抗原检测可医保个账支付,或将实施“长期处方”、互联网诊疗等报销政策!

-

境外投资者广泛欢迎 人民币资产对境外投资者有较强吸引力

-

“暴雷恐惧症”下的绿城中国:为规模大举补仓,但赚钱能力下降

-

良品铺子2021年财报:营收93.24亿元,近五年翻番

-

业绩会实录|齐家网(01739):继续强化存量市场优势,积极推动家装行业数字化转型

-

互联网保险业务监管趋严 将落地的“双录”给慧择带来挑战

-

看了这几张图,对智能水表市场又有了信心

-

受近期局势影响大宗商品价格一览表(3月23日)

-

北京路天河城GAP闭店清仓 GAP在广州将再关一店

-

美国恢复对部分中国进口商品的关税豁免,有本事你别豁免啊!

-

锂盐产品价格不断上涨 多家车企上调部分新能源车型价格

-

港股异动 | 腾讯(00700)绩后低开逾4% 连续两季净利负增长 否认启动股票回购计划

-

诚信缺失还骂人?“玩不起”风波后的屈臣氏,拿什么换真心?

-

去年或是互联网人身险业务的最后辉煌 银保渠道或将补位

-

新增3个国家实验室!浙江计量研究院加强实验室建设正当时

-

光伏玻璃毛利下降9.22%!福莱特绩后市值单日跌超80亿元

-

私有化退市五年后 一代“鞋王”百丽时尚冲刺港交所上市

-

PP低融价格表现偏弱 供应比例震荡降低

-

港股异动︱新疆新鑫矿业(03833)早盘高开逾5% 镍价跃升15%触发涨停限制

-

一单赚一万,黄牛盯上特斯拉

-

政策温床刺激地产板块成为新主线短中期节奏该如何把握

-

玻璃 开局平稳预期向好

-

通讯龙头大“利好”刷屏后,板块业绩加持,行业信心有望提振?

-

养老理财并非保本产品 适合有养老理财需求的人群

-

贵州省黄平县旧州镇:科技助力鱼满塘

-

港股异动︱马鞍山钢铁股份(00323)高开近5% 2021年归母净利润同比增加168.95%至53.32亿元

-

药品比价系统上新,一门生意正在形成?

-

我国宠物保险尚处于初级阶段 不少保险机构发力宠物保险领域

-

中保研牵头发布事故汽车维修工时测定规范四项标准

-

港股投资,如何少踩坑?

-

东航波音737客机坠毁 多家保险机构相继启动应急服务举措

-

日新快讯丨华润万象生活融资10亿元 期限12个月

-

公募基金自购接连不断 多家公募机构自购公司旗下权益类基金

-

服务型虚拟人可实现降本增效 虚拟人板块投资机会在哪?

-

信达澳银基金更名为信达澳亚基金 新老基金共“吸金”

-

研究发现:玻璃瓶会产生4倍于塑料瓶的危害,环境和健康问题更多

-

国家卫健委:核酸检测大调整 涉所有城市

-

沪深两市缩量小幅回升 机构投资者买入意愿要强于卖出

-

3月23日北向资金净流出1.94亿元,这些个股净流入受青睐

-

在产业数智化中重构酒店场景价值

-

政策催化下迎来高景气 氢能行业发展迎来新机遇

-

北上广这些产品大卖!丽珠独家注射剂飞涨 齐鲁力压罗氏

-

“十四五”加快构建现代能源体系行动纲领出炉

-

小K播早报|网信办等印发IPV6技术创新和融合应用试点名单微博被列入“预摘牌名单”

-

成都高新区聚焦培育城市标签级科技领军企业

-

买入被套怎么办?仓位如何分配能大赢小损?绝密方法

-

四川制定川渝外国高端人才工作许可互认实施方案

-

“中老通”一单制首单测试列车抵达成都

-

笛东设计IPO:1.6亿“买房”6000万分红 收入未转化成“真金”

-

超20亿心血管大品种 以岭即将拿下

-

嘉曼服饰转战创业板 财务数据存疑加盟店存风险

-

智通港股通持股解析|3月24日

-

上蔡县西洪乡组织开展人居环境暨国土绿化观摩评比活动

-

国家药监局:2021年新冠疫苗批签发超50亿剂

-

泡罩包装密封测试仪试验方法

-

短期利多因素影响 PVC价格震荡上涨

-

弈樊说:反弹结束的征兆

-

50亿!增势强劲!样本医院品种TOP1

-

富达涉足流动性另类资产 成立新部门富达多元化解决方案

-

我国进口LNG价格攀升 国际现货高位

-

正大天晴雷美替胺片提交药品临床申请 抢食武田重磅新药

-

物业代收代缴水电费,自身权益如何保障

-

逾万亿元退税将落地 实体经济迎来“及时雨”

-

贝泰妮(300957) 发布首份年报 主品牌薇诺娜功不可没

-

液化气市场或回归理性 区间内振荡整理

-

中信证券:风机大型化驱动下,风电轴承国产化有望加速

-

市场心态好转 近期粗苯价格存回升空间

-

世卫组织:一些国家的新冠肺炎死亡率升至最高水平

-

*ST长动股票可能终止上市 公司部分银行账户被冻结

-

沪指周三小幅高开后出现持续震荡 深成指表现稍强于沪指

-

科学用药培训到基层 绿色发展意识再提升

-

全面推进风电和太阳能发电大规模开发 提高可再生能源占比

-

酷派集团(02369)发布2021年业绩,亏损5.72亿港元 同比增45.34%

-

金山办公授权继续使用60亿元闲置自有资金购买理财产品

-

成都周边有哪些适合踏青赏花的景区 露营装备生意火了

-

【财经早报】2022/3/24星期四

-

谷歌(GOOG.US)将电影电视剧销售从Play Store转移至谷歌TV

-

年内“第一枪”!哈尔滨废限售令,超60城稳楼市

-

智通港股通资金流向统计(T+2)|3月24日

-

早讯:携程2021年净营收200亿元工业富联拿476亿巨资买理财

-

传KKR & Co(KKR.US)要求Telecom Italia(TIAJF.US)提供尽调机会 重申收购兴趣

-

药明康德(02359):部分募投项目结项并将节余募集资金永久补充流动资金

-

哈尔滨又“救市”了,这次是废止楼市调控文件,释放什么信号?