对部分股民而言,3月22日晚上是一个激动的夜晚。在绿城中国财报讨论区,有股民朋友喜极而泣:“今年年报不雷了。”

对于绿城投资人而言,过往几年的年报记忆可谓惨痛。在投资交流平台雪球上,围绕绿城年报的讨论中,相当一部分篇幅是“暴雷恐惧症”。

“主要是过去几年埋雷埋的太多,连着几次年报暴雷,能不害怕么?”一位投资人向腾讯房产表示。

过去几年,绿城年报总是会有大规模的项目计提减值,这些都是前几年激进拿地后留下来的后遗症。在今年,一众房企要么延期发布财报,要么选择在披露限期最后一天发布财报的时候,绿城中国选择在22日发布财报,显得对自己的业绩颇为自信。

“如果放到往年,这份年报表现只能说还行,但是在21年的情况下,就显得表现不错了。”上述投资人表示。“今年主要是同行衬托的好。”

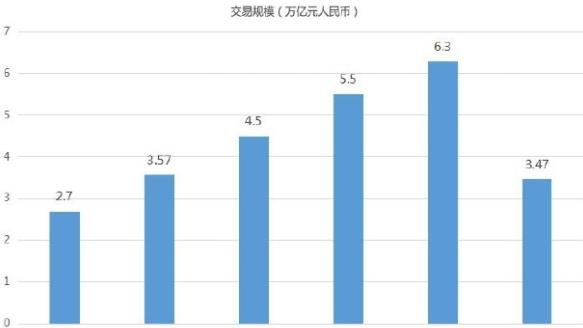

绿城交出了一份仍在增长中的答卷。2021年,绿城中国营收人民币1,002.4亿元,同比增长52.4%。实现净利润76.87亿元,同比增长33.4%。年内利润人民币76.87亿 元,较去年增长33.4%;股东应占核心净利润人民币57.65亿元,较去年增长44.4%;股东应占利润人民币44.69亿同比增长17.7%。

相比之前各个房企的盈利预警公告,绿城仍然保持增长的势头,足以让不少投资人表示宽慰。然而,这份增长背后仍然透露出绿城固有的问题。本不出众的毛利率和净利率持续下滑,预计未来仍将保持低位。“三道红线”仍有一道踩线,在绿城激进拿地的情况下,财务情况如何改善仍然有待观察。

为规模大举补仓,进一步拉低利润率

虽然营收增长了,但是绿城的赚钱能力反而进一步下滑。

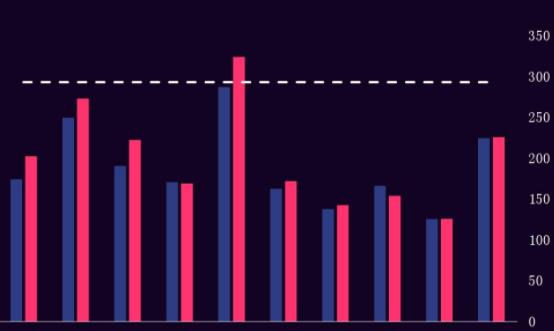

2020年,绿城中国实现毛利率为23.7%,2021年毛利率下降到18.1%。年内利润率也由2020年的8.76%下跌至2021年的7.66%,盈利指标在头部房企中算倒数水平。

在绿城中国业绩发布会上,执行董事兼执行总裁耿忠强回应毛利率下滑问题,他表示绿城中国当期毛利率是18.1%,较去年下降了5.6个百分点,确实下降比较多。而这背后的原因主要有两方面:一方面,近年来土地市场竞争比较激烈,土地成本上升明显。另一方面,近年来政府调控力度加大,房地产价格受限价影响,绿城的品牌溢价没有充分体现。

“绿城这几年拿地都比较激进,就拿北京来说,前年拿的几个项目溢价太高了,实际上赚不了太多。”一名业内人士对腾讯房产表示,绿城在首轮集中供地中拿下的不少项目因为溢价率太高,后续的利润表现也不会太好。

绿城高投入拿地背后,主要是自身的规模KPI。

自2018年掌舵绿城以来,张亚东就提出了“三年业绩计划”,即2019年到2021年,销售额目标分别为2000亿元、2500亿元、3000亿元。同时绿城设定了“战略2025”目标,根据规划,到2025年,绿城的房产开发业务合同额要达到4500亿元,房产代建业务合同额要达到1500亿元,新兴业务合同额要达到400亿元。

这样的规模要求倒闭绿城在拿地上的激进动作。即使在被称为“黑铁时代”的2021年,冰封的行情下绿城也未放弃规模要求。

在业绩发布会上,绿城中国执行董事李骏回应称,虽然外部环境较为复杂,但横向对比绿城中国表现较优,“战略2025”中长期目标不会调整。“目前房地产市场的基本面没有明显改善,但可以预见的是,2022年将会‘优化’,上半年筑底盘整,下半年会逐步恢复。”

“下半年大家还是认为房地产政策有助于市场交易回暖。”知名地产分析师严跃进表示,回暖的大方向是肯定的,管理层关于后市的判断说明依旧看好整个房地产市场。

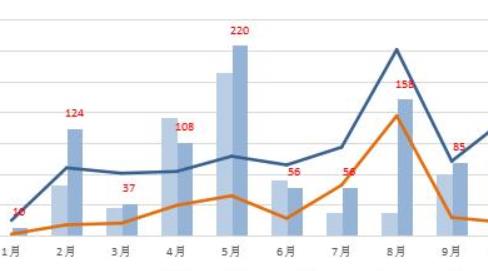

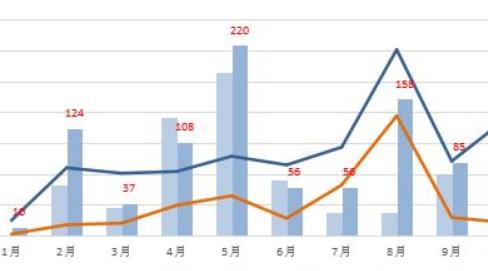

在中指研究院公布的2021年房企拿地排行榜中,绿城中国排名第六,已经跃居拿地第一梯队。年报显示,2021年绿城中国全年新增101个项目,总建筑面积约1,751万平方米,预计可售货值达人民币3137 亿元。

业绩会上,针对公司2022年的拿地计划,执行董事及行政总裁郭佳峰郭佳峰表示,在当前市场不明朗的背景下,绿城中国将继续保持投资定力,提高投资标准,保持稳健参与。

针对今年初较为积极地拿地,郭佳峰表示,公司2021年底在杭州的第三批次拍地和今年2月份北京的一批次供地,一共获取了7个优质项目,预计新增货值300亿。2022年至今,公司补充了其它地区的360亿货值的土地,对维持绿城中国重资产板块一年2500亿左右销售规模来看,这样的拿地节奏是属于正常补货。

“绿城现在拿地很多都是核心城市的地块,现在看联合拿地的情况会越来越多,后续营收增长还得看权益情况怎么样。”上述投资人向腾讯房产表示。

2020年,绿城自投项目权益占比为55.61%,2021年权益占比进一步下降至54.46%,这一比率在前20名房企中排倒数第一。

绿城重仓的城市中,长三角占据半数,这也是房企必争之地。在房企越来越多选择“抱团取暖”的当下,绿城的权益占比持续走低也成为利润提升的难点。

背靠中交融资表现优越,但仍踩中一道红线

由于背靠大股东中交集团,绿城在融资借贷上拥有超出行业水平的优势。业绩会上,执行董事兼首席财务官耿忠强透露,绿城去年境内公开发债利率仅3.55%,全年的利息成本仅4.6%,期末融资成本更只有4.5%。今年1月发行的增信票据仅2.3%。

虽然拥有非常大的融资成本优势,但是绿城三道红线仍然踩线一条,剔除预收账款后的资产负债率并未达标。

业绩会上,对于三道红线相关指标,执行董事及执行总裁耿忠强指出,上报监管部门三道红线的计算口径和财务披露口径稍微有些不同。截至到2021年12月31日,上报监管部门的现金短债比是1.7倍(财报数据为2.2倍),净资产负债率是53.5%(财报数据为52%),剔除预收帐款后的资产负债率为70.3%(财报数据为71%)。

耿忠强表示,三道红线的三个关键指标都在进一步向好。公司确保2023年能够进入绿档,同时我们根据今年的内外部环境情况,做好了提前进入绿档的准备。

背靠中交另一好处是能够拿到充分的授信额度。耿忠强透露,绿城目前的授信额度完全能够保障公司开发贷按揭顺利放款。去年4季度以来,监管部门多次强调要满足房地产市场的合理资金需求,整体的融资环境逐步得到改善。加上回款超千亿,目前看来资金安全能够得到保障。

对绿城来说,扩张与三道红线合规难两全,如何在保持增速的情况下控制负债规模成为重点。

只是对绿城股东们来说,利润提升仍需要等待,在行业极其困难的情况下,增长已经成了为数不多的好消息了。

作者:袁丽丽

编辑:艾乐

策划:汪瑞杰