三年前,宁德时代成立全资子公司四川时代,拉开了入蜀帷幕。

此后数年,宁德时代从未停止攻略蜀地的步调,投资不断加码,人才亦从宁德向西南转移。还记得四川时代一期项目投运时,宁德时代董事长曾毓群曾扬言“四川时代必将成为世界的四川时代。”

兑现豪言壮语尚需时日,但在全球锂电池原材料疯涨的背景下,强如“宁王”也无法躺赢。

新能源革命的过程中,四川并非籍籍无名,2015年以来,四川的碳酸锂龙头天齐锂业曾与江西的赣锋锂业一路狂奔,靠着一系列激进的打法将触手伸向海外。不过天齐锂业在智利锂湖的投资上栽了一个大跟头,尚未恢复元气。

锂电行业竞争早已白热化,宁德时代入蜀实际上是上游行业加速整合的具象。

甜蜜的初恋

四川与宁德时代的关系是相互帮衬。

早在四川时代成立之际,当地一把手就曾亲自接见曾毓群,足见规格之高。而宜宾更是在宁德时代兴建基地时放话3个月平整1000亩土地,并为此动用千台机器24小时赶工,最终仅用时81天,提早兑现承诺。

背后的逻辑很简单,四川与宁德时代相互需要,2018年四川首提“鼓励和支持有条件的区域中心城市争创全省经济副中心”。与此同时,新能源赛道正属朝阳,宁德时代作为首屈一指的动力电池供应商,一旦入驻,势必会带来一波相关人才及配套企业的流入,从而帮助区域调整产业结构。

对动力电池供应商而言,扩产选址大多遵循两条线,一是离上游更近,二是离市场更近,宁德时代偏重前者。目前,宁德时代保有10家自建基地与5家车企合资基地,其中宜宾、宜春、青海基地便分别对应着四川、江西与青海的锂矿资源。

尽管宜宾不是锂矿主产区,但为招揽宁德时代,当地一路大开绿灯,并以积极、高效的审批推动了天宜锂业的落地投产。天宜锂业作为宁德时代同天华超净、长江晨道合资成立的上游锂资源公司,一度专供宁德时代,以此冲抵宜宾锂电工业相对薄弱的缺憾。

而宜宾三江汇流,更有中国第三大水电站向家坝水电站。对重制造业的宁德时代而言,廉价的水电资源有助于降低生产成本,且海外新能源车企在供应商考核中往往要求使用绿电,水电作为再生能源恰好符合相关标准。

基于此,2019年以来,宁德时代同宜宾签订了一系列动力电池扩建项目。据悉,宜宾基地80%以上能源来自水电,基于水电,宁德时代首座“零碳工厂”也得以落座宜宾。截至目前,当地项目已规划至十期,规划产能高达180GWh。

入川的宁德时代,亦为当地带来了立竿见影的效果。2021年,宜宾以8.9%的GDP增速领跑全省,“去四川时代打工”甚至成为了当地的就业新趋势,四川时代则为“宁王”贡献了仅次于宁德当地基地的产能。

只是,入川之际,正值宁王当打之年,一众玩家难有声量。现如今,动力电池赛道群雄环伺,LG新能源、比亚迪、中创新航等老对手纷纷加速布局外,消费电池赛道的亿纬锂能与欣旺达渴望从中分得蛋糕。

虽说市场份额位居第二的LG新能源客户主体面向海外,无法吞下宁德时代国内的基本盘,但上月方停止燃油车生产的比亚迪,已然撼动了宁王江山。

猛汉比亚迪,打跑宁王

宁王仍是龙头,但江山岌岌可危。

根据今年2月中国汽车动力电池产业创新联盟数据,宁德时代仍牢牢占据着行业头把交椅,且全球出货量同比激增192%。但同一数字,比亚迪高达411%,高出宁德时代两倍有余。

反映到市场份额上,去年12月至今年3月宁德时代国内装机量占比分别为55.6%、50.24%、48%、49.75%,大体呈下滑态势。

产能一度是宁德时代最引以为傲的一张牌,如今已经接近阈值。

据起点锂电大数据统计,比亚迪、蜂巢能源、中创新航2025年产能目标均超500GWh,与之相比,宁德时代670GWh的目标产能优势并不显著。

整个赛道都在不遗余力地扩产,宁德时代所谓的大规模制造能力势必会被稀释,而一旦供求关系有所调转,扩产反倒会成为包袱。

“二供”的盛行便是最具说服力的诠释。2021年,小鹏汽车引入中创新航,宝马签约亿纬锂能。有人在找“备胎”,有人则直接“叛逃”,如广汽新能源,就将第一供应商转为中创新航。

在所有竞争对手中,比亚迪是有竞争实力的一家。

一方面比亚迪自带下游造车业务,今年3月比亚迪新能源车产销量突破10万台,同比增长333%,承接自家电池不在话下。另一方面,比亚迪似乎也不再满足于自产自销,借子公司“弗迪”之名走向外供,未来“弗迪”或将分拆为独立动力电池企业,届时赛道内又将有一番腥风血雨。

此外,为宁王打下江山的三元锂电池,如今似乎也不再神通。

随着原材料上涨,补贴政策退坡,磷酸铁锂电池显现出高性价比优势。此外,专注于磷酸铁锂电池的比亚迪、中创新航等企业抬高了其能量密度,天平转向磷酸铁锂。

截至3月,国内动力电池产量共计39.2GWh,其中,三元电池产量占比39.7%,同比增长167.3%;磷酸铁锂电池产量占比60.2%,同比增长332.9%。

为了收复失地,宁德时代需要更深的护城河,而留给宁王的无非两把铲子,一把是推动技术革新并期望自身能押中下一个宝,不过布局储能、开发钠离子电池尚需时日。另一把则是加速整合产业链,抬高利润空间,比如入蜀。

收复江山,或靠四川

随着疯狂扩产的动力电池赛道产能逐步释放,新能源汽车市场规模的增幅很可能不抵扩产速率,届时供需将调转,过剩的产能亦不再有说服力。

宁德时代下游客户虽多,但始终存在着前述二供、逃离的风险,为此“宁王”推出换电服务,并全面放开,自然是想在供尚不应求之际,延伸到服务绑定下游车企,为日后产能溢出做准备。

但届时,空有产能的厂商很可能会压低价格确保出货,陷入价格战的恶性循环。因此,唯有当下提高利润空间,才能确保日后在价格战中屹立不倒。

2019年至2021年,分食宁德时代的中创新航毛利率分别为4.8%、13.6%及5.5%,同期宁德时代毛利率虽有下滑,但毛利率尚能维持在25%上下。

这很大程度上得益于宁德时代在产业链上的布局。对身处中游的动力电池企业而言,整合上下游产业链乃降本增利的门径。

据不完全统计,过去数年宁德时代参与投资了10家电池材料相关企业,涵盖锂矿、磷酸铁矿等原材料供应商及正极材料、电解液等厂商,其中多数投资发生在赛道内“喊口号”式扩产陡增的近两年间。

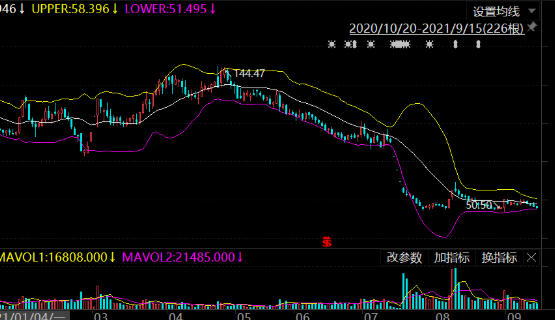

过去一年,受原材料价格上涨影响,动力电池厂商纷纷调价。而众多涨价的原材料中,又以锂资源最为突出。数据显示,过去一年电池级碳酸锂报价疯涨480%,今年以来报价也已上涨80%,原材料价格的飙升,自然会挤压电池厂商的利润。

坦诚地说,锂资源本身并不稀缺,成本往往集中在开采及精炼上。上游原材料价格疯涨前,碳酸锂报价甚至不足以支撑开采成本,使供给侧欠缺弹性。面对新能源汽车销量骤增产生的需求,上游企业很难在短期内完全承接,自然促成了原材料价格的暴涨。

作为动力电池核心原材料的锂资源大体分为两类,一类来自锂盐湖,另一类则是硬岩型锂矿。盐湖提锂尚在爆发前夜,以锂辉石为代表的硬岩型锂矿乃更广泛的选择。据光大证券数据,2020年全球锂盐产量中锂辉石占比过半。而国内锂辉石矿主要分布在四川,资源储量达76万吨,约占全国锂矿50%以上。

而从投资扩产再到政企协同拿下上游原材料资源,宁德时代的步调传达出一条明确的主线,即围绕上游锂矿资源、中游电池基地、下游当地造车产业打造区域闭环,以此同竞争对手拉开差距。

有趣的是,国轩高科、中创新航等二线厂商亦已奔赴宜春、眉山拿地取锂,宁德时代亦在宜春买矿守城,新能源上游的博弈,丝毫不逊于下游。