风风火火启动的「趣小面」在仅半年后,就被陆正耀果断弃了。

据报道,已经融资 16 亿元的「趣小面」公司主体舌尖科技近日大举转向预制菜领域——舌尖英雄上线。这次,这位原瑞幸咖啡实控人计划「用技术赋能预制菜生态」,并计划用全面加盟的方式快速铺开市场。

同样是在餐饮领域,同样的获得高额投资、依靠加盟门店扩张,这符合陆正耀一贯的「高举高打创业式」打法。

IT 桔子观察到,预制菜领域在过去的一两年融资的确非常火热,在资本的助力下,有些获得融资的新锐企业迅速打响了品牌营销战,比如请岳云鹏代言的「锅圈食汇」。

从服务的客户群体来看,当前的预制菜企业分别面对 B 端、C 端两大方向,其中 C 端的融资规模和体量更胜一筹。主要原因是目前餐饮供应链已经发展较成熟,B 端的市场比较稳固且有了龙头盘踞,比如海底捞孵化运作的蜀海供应链。C 端有广阔的市场前景,但还没有出现一家细分龙头企业。

从企业提供的食材品类看,火锅 / 烧烤成为最受关注的品类,已经有头部项目获得大额融资。其他企业主要还是提供各类中式菜肴所需的预制菜品。

从他们背后站着的资方来看,有字节跳动、元气森林、百度风投等产业资本,也有 IDG 资本、红杉中国、梅花创投和天图投资等一线风投机构。

为何资本都盯上了预制菜赛道?这是个好生意吗?

01前世今生:半成品 / 预制菜赛道融资盘点

中国的饮食文化博大精深,国内食材广泛流通,可选择性多。毫无疑问,整个中国的餐饮市场规模是巨大的,以万亿元计。在解决「在家吃饭」这件事上,除了常规的点外卖、买菜下厨,在大城市打拼的年轻人还有了第三种方案——购买免洗免切 / 预处理好的半成品菜和预制菜。

这种方式比外卖更便宜健康,比挑选购买食材更省事省时,同时对烹饪的要求不高,「厨房小白」也可以享受下厨的乐趣。预制菜经过中央厨房的加工制作,采取冷冻、冷鲜或者真空包装保存。在品类的意义上,预制菜的出现,可以说是打破食材和食品边界的分水岭。

根据 IT 桔子数据,我们发现,第一批获得投资的半成品菜创业项目出现在 2013 年,2014、2015 是预制菜赛道的第一波融资热。但是从现在来看,当时整个赛道还处于早期,还是小打小闹的阶段。据观察,那些在 2015 年获得融资的第一批半成品创业项目几乎全部死亡,,比如 321cooking(Pre-A 轮)、鲜菜来了(天使轮)、靖哥哥(A 轮)、青年菜君(B 轮)等都已关闭。

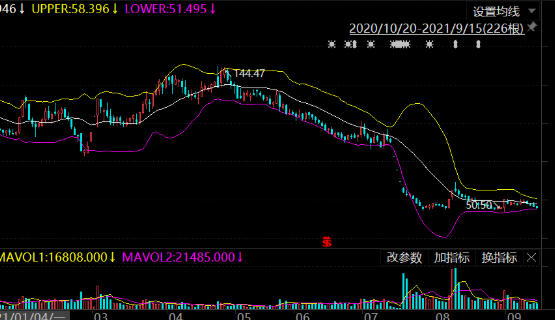

预制菜赛道真正迎来的融资高潮是 2021 年,年内整个行业有 21 起融资事件,融资金额高达 49.78 亿元。其中,味知香和千味央厨两家企业先后登陆了 A 股公开募资。也有的项目在一年内多次获投,比如主打粥类的方便速食品牌黄小猪在 2021 年接连完成种子轮、Pre-A 轮和战略融资;珍味小梅园在 2021 年完成了 A、B 两轮融资。

02分化的市场:B 端供应集中、成熟,C 端零散、头部市占率不足 1%

预制菜按食用方式可分为即热食品、即烹食品和即配食品三类。国内消费者对预制菜的认知还是比较陌生的。其实早在 1980 年,随着日本家庭的小型化和对健康的追求,预制菜与「料理包」就风靡日本。至今「惣菜半製品」(熟食半成品)已经是日本餐饮行业不可缺少的一部分,其市场渗透率或达 60%。上市公司日清食品(业务覆盖方便面和预制菜品)在 2021 年营收 38.66 亿港元,毛利率 31.7%。

从市场需求层面来讲,预制菜的出现是 B 端厨房工业化降成本、提效率的要求,也是 C 端生活方式变革带来的——普通人的一日三餐,从速冻水饺、包子到佛跳墙、红烧狮子头,都有预制菜的解决方案。根据 NCBD 报告,当前国内预制菜的市场存量规模超过 3000 亿元,B 端和 C 端的市场占比大概为 8:2。

C 端方面,国内预制菜第一股味知香于 2021 年 5 月上市,2020 年华东地区收入占比为 96%。截止 2021 年 6 月,味知香经销商数量 958 家家、加盟店数量 1219 家。旗下针对 B 端的品牌「馔玉」独立运作,在酒店和乡厨两大渠道更具优势。2021 年第三季度财报显示,味知香实现营收 5.7 亿元,那么从营收来测算,味知香品牌在 C 端的市场占有率不足 1%。

B 端方面,经过外卖热潮的洗礼后,第三方的餐饮供应链企业在餐厅的渗透率不断提升,这种方式使得食材的采购成本最低,效率最高,集约化。蜀海餐饮供应链是目前国内第一大餐饮供应链企业,除了为海底捞提供火锅半成品食材,还为众多餐饮品牌提供采购、研发、食材加工、物流等全方面的供应链服务。2019 年蜀海针对外部客户的收入有 40 亿元,与海底捞的关联交易额达到 22 亿元。

这也充分说明国内预制菜 C 端零售市场集中度远低于批发市场,缺乏巨头,竞争格局分散。

此外,大型餐饮集团虽然处于餐饮行业下游,但话语权较强,而餐饮供应链企业在成熟的市场体系里只能寻求薄利多销;相比之下,零售市场中,企业自主定价权高,加上预制菜的附加值,整个环节的利润率更高。因此,部分做 B 端餐饮供应链的企业也开始转向 C 端了,比如信良记主要给餐厅提供鱼虾贝蟹等半成品,目前零售渠道也售卖预制菜小龙虾,罗永浩在其直播间还卖过他家产品。

03重产品还是重渠道:新锐零售预制菜项目之争

预制菜领域的入局者和玩家角色主要有两种:

第一是,老牌餐饮企业孵化的新零售项目,比如西贝推出的贾国龙功夫菜,眉州东坡的王家渡食品,海底捞上线的「开饭了」。这类企业在品牌积累、用户口碑、供应链管理能力上具有一定的优势。

第二是完全独立的创业项目,从产品打磨、品牌建设到渠道销售,一切需要从头做起。

按照发展模式来看,零售的预制菜项目也有两类:第一类,看重的是零售渠道,注重规模、走量。尤其是对于火锅半成品净菜,消费者选购的是时候没有「品牌」的概念,只有「品类」的概念。因而,像锅圈食汇和懒熊火锅选择的发展模式就是火锅食材超市,在帮助用户实现一站式选购的诉求下,选品、零售渠道是各家差异化的核心竞争力。这两家都获得了资本的疯狂投资,此外,陆正耀的舌尖英雄的目标是 3 个月开出 5000 家店,这显然也是「渠道派」的打法,非常依赖于外部资本的支持,而且基本做的是加盟的生意。

第二类更看重产品端,主要侧重菜品研发、生产、质量把控,不设线下独立门店,主要零售渠道是电商。包括寻味狮、珍味小梅园目前就是这种做法。他们在天猫、京东平台开设旗舰店,然后通过第三方快递或者冷链物流的方式将速冻预制菜交付给消费者。

从这些预制菜项目所运营的产品 SKU 也可以看出两者巨大的差别,一般品牌的 SKU 通常只有几十种,主打鲜食粥类的黄小猪甚至目前只上线了两款产品。而舌尖英雄可以达到上百种 SKU,不同于传统的将一道预制菜完整包装——其将净菜食材、配菜、酱料调料分开独立包装,根据不同的做法和口味,实现「组合式」的小创新,比如蒜香排骨、土豆炖排骨和黑椒香芋蒸排骨排骨的主材是大同小异的。

相比之下,火锅净菜只需加工,难度最低,平台 SKU 可以轻松达到 300 种以上。这种可以快速实现规模化优势的项目也是众多资本追逐的。比如,字节跳动投资懒熊火锅可以认定为一种财务投资的倾向。

半成品预制菜介于生鲜产品和即食食品之间,具有方便速食的特点。但是,行业发展存在着一些难点:

一,相比方便面这类满足「饱餐果腹」需求的性价比高的速食产品,预制菜普遍价格更高,用户尝鲜成本较高,背后的原因是预制菜需要更高的菜肴还原度,更好地满足「美味健康」的需求;对厂商来说,预制菜菜品研发难度比较大,还要承担菜品不受欢迎的风险。

二,与生鲜肉禽水产品相比,预制菜的加工环节在后端,不透明化,导致食材的新鲜度不易被消费者感知到,给预制菜的推广造成了阻碍。在食材的安全卫生这点上,消费者和品牌商如何达成共识也是一大难题。

三,不同于普通的食品,作为生鲜速冻产品,预制菜即便在电商平台购买,但不支持 7 天无理由退货,用户售后顾虑比较重。虽然各家普通采用顺丰或其他快递冷链配送,在如何确保物流运输环节的可控,以及良好的售后体验(如生鲜电商买菜平台的退款处理)上还有很大的改进空间。

理论上,消费者普遍认为保质期越短的半成品菜越新鲜越安全,不会添加食品防腐剂,比如盒马工坊在盒马超市售卖的都是这类短保半成品菜。而舌尖英雄的产品目前则是冷藏三天、冷冻保质期长达一年的长保产品为主。

自外卖平台和生鲜电商之后,餐饮行业很久没有新的故事和模式了,预制菜也许是下一个「风口」。