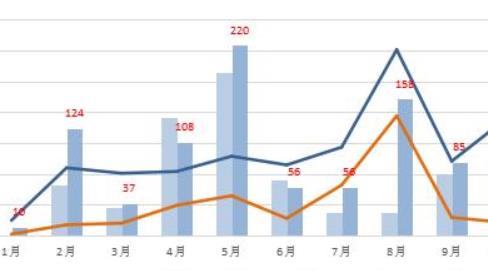

天齐锂业五日分时图

西藏珠峰连收涨停板,永兴材料、西藏城投等多股持续反弹超两成之多。近日,在大盘震荡调整格局背后,锂矿概念股表现抢眼。对此,有分析指出,一来锂价走高,从基本面支撑锂矿概念股上涨;二来震荡市中,短线资金追逐市场热点,进一步导致相关概念股快速走高。

基本面有支撑

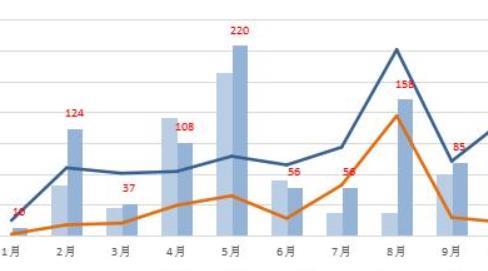

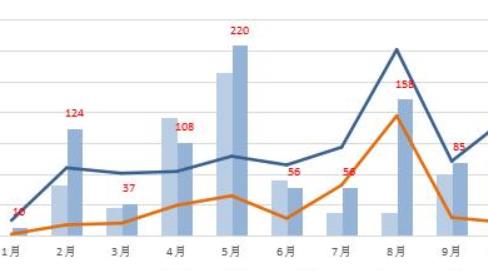

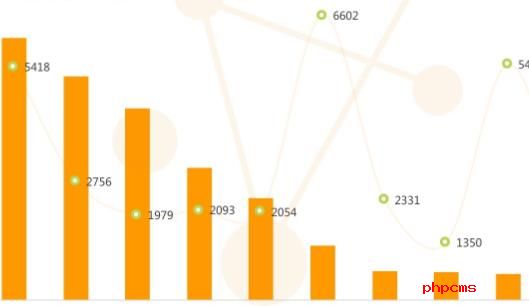

行业数据显示,截止上周五,电池级碳酸锂报价25.40万元/吨,环比上涨1.60万元/吨;工业级碳酸锂报价23.6万元/吨,环比上涨1.20万元/吨;电池级氢氧化锂报价20.50万元/吨,环比上涨1.40万元/吨;工业级氢氧化锂报价20.20万元/吨,环比上涨1.20万元/吨。相比9月中旬报价,上述产品价格普遍出现超20%的涨幅。

对于锂盐价格的持续上涨,是供给端和需求端双重作用所致。华安证券分析师陈晓分析认为,锂盐冬季供给收缩,但需求继续高涨,库存低位,引发各方争夺货源。进入冬季,供给端盐湖产量一定程度收缩,几无供给增量;但需求端一方面锂电排产逐月走高,且电池厂和中游材料厂逐步进行年前备货,区域限电逐步缓解需求进一步释放。同时,随着今年以来锂价不断走高以及储存性质决定,贸易商及材料厂锂盐库存逐步消耗,行业各方库存处于低位。因此,供需矛盾加剧下,现货价格继续上涨,大厂间合约价格同样逐月走高,锂价仍有供需关系的支撑及上涨空间。

华西证券分析师晏溶也表示,由于供给短缺状况将持续,叠加今年春节较去年提前了半个月,锂盐价格在成本端有支撑、供给有收缩、下游要备货的共同作用下,价格再次迎来快速上涨。

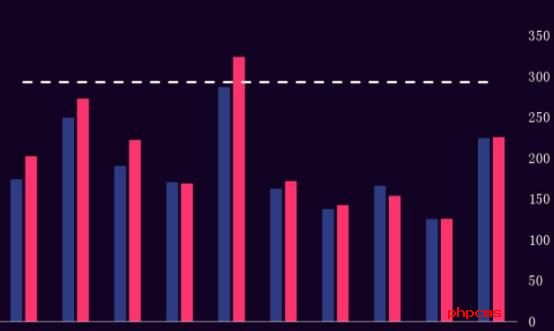

受锂盐价格持续走高影响,前期经过一波回调的锂矿概念股再度走强,多股短期出现超两成涨幅。

锂盐价格持续走高,行业景气度保持高位,锂资源的全球竞争趋向白热化。可以看到,在战略属性加强自主可控在新能源大行业高增长的背景下,锂资源开发难度与进度难以匹配下游需求增长的速度和量级,且优质资源稀缺,产业链各方持续加大对全球范围锂资源及冶炼厂的布局。其中宁德时代与赣锋锂业争夺千禧锂业阿根廷盐湖资产,资源全球竞争白热化,反映出锂资源的稀缺性与重要性,锂资源自主可控是新能源产业链的战略需求。

龙头率先受益

涨价概念一直是市场关注的焦点。随着产品价格的上升,将推动相关上市公司业绩增长。在业内人士看来,受益涨价,投资者可逢低关注锂资源自给率高的企业,如天齐锂业、赣锋锂业、融捷股份。此外,青海建设世界级盐湖产业基地被再度提及,国内自主可控的盐湖资源具有重大战略意义,建议关注盐湖股份、科达制造、蓝晓科技等。

在锂矿资源布局上,不得不提天齐锂业。虽然在上一轮周期高位收购SQM股权为公司带来了严重的债务危机,但目前危机已基本解除。从业绩表现来看,经过2019年、2020年两年亏损,截止2021年前三季度,公司已实现超5亿元的净利润,顺利扭亏。

信达证券指出,天齐锂业对锂资源长期战略地位和重要性的认知远远领先同行企业,并积极付诸行动,在锂行业发展早期即着手布局优质锂资源。锂价上一轮周期启动之前,公司收购了全球最优质的锂辉石矿泰利森锂矿、参股中国最优质的盐湖扎布耶盐湖、控制四川雅江措拉锂辉石矿。从当前锂资源对锂行业发展的制约以及市场疯狂争夺锂资源的情景来看,公司过往的锂资源并购都是公司深刻认知的落地,伴随本轮锂行业超级景气周期,公司进入认知兑现阶段。

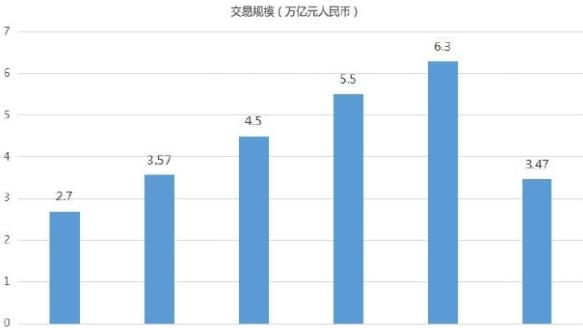

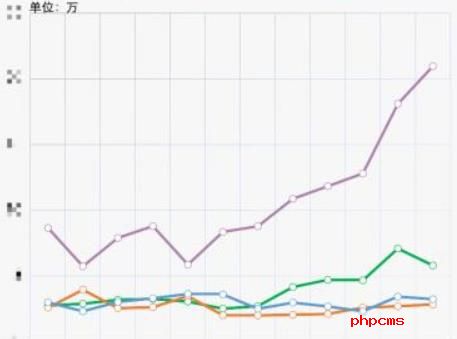

通过多次收购,天齐锂业目前拥有锂化合物年产能4.48万吨,包含碳酸锂产能3.45万吨,氢氧化锂产能0.5万吨,氯化锂产能0.45万吨以及金属锂产能800吨。澳洲奎纳纳一期2.4万吨/年氢氧化锂预计2022年3月份投产,锂化合物产能将增加50%以上。同时,公司2.4万吨/年奎纳纳二期氢氧化锂项目以及2万吨/年遂宁安居碳酸锂项目处于缓建状态,未来随着现金流改善将加快投资建设进度,投产后总产能将达到11万吨/年。随着锂盐价格的持续走高,公司业绩释放也将明显加速。

赣锋锂业作为全球领先的锂生态企业,也将明显受益行业景气红利。世纪证券认为,赣锋锂业已经形成垂直整合的业务模式,业务贯穿上游锂资源开发、中游锂盐深加工及金属锂冶炼、下游锂电池制造及退役锂电池综合回收利用。公司平稳度过2019年-2020年锂行业低谷,受益于新能源汽车市场放量,公司产品量价齐升,资源储备充足,将充分享受行业上行红利。