是生意难做?还是企业更新迭代?

二手奢侈品电商市场在一二级市场出现冰火两重天——

2022 一开年没多久,早在美国风光上市的「中国奢侈品电商」第一股寺库收到了纳斯达克退市警告,或将被强制摘牌——其股票收盘价连续 30 天低于 1 美元了。

而在一级市场,新兴的二手奢侈品电商平台这两年持续受到追捧——红布林、只二、胖虎、妃鱼频频获得投资。

是二手奢侈品电商生意难做?还是长江后浪推前浪,江湖上,一代新人换旧人?

2009 年寺库以二手奢侈品电商起家,它通过收购二手奢侈品,提供寄卖服务,收取 10%-15% 的佣金。后来寺库在该业务基础上涉足奢侈品新品销售,同时二手奢侈品在寺库平台仍占据一定份额,但寺库在近几年在产品设计上「有意」隐藏其仍在做二手奢侈品交易的事情。2013 年寺库交易额达到 10 亿元,吸引 IDG 资本、银泰资本等纷纷入局。

两年后,中国二手奢侈品市场潜力被发掘,新兴平台如红布林、只二、胖虎等如雨后春笋般涌现。作为行业先入者,2017 年寺库成功在纳斯达克上市,发行价 13 美元/股,到 2018 年 8 月 9 日,寺库股价飙升至 15.48 美元/股,当然这也是寺库绝对的高光时刻。

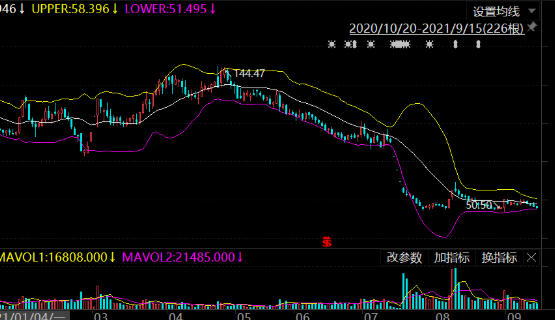

时间来到 2020 年,这一年二手奢侈品电商平台在一级市场颇受资本关注,新兴平台频频获得融资,但也是在这一时间,早已在资本二级市场的寺库股价一跌再跌,到今年 2 月已跌至不足 0.3 美元/股,另外从财报来看,2020 年寺库由盈转亏。寺库集团 2020 年财报显示,2020 年营收 60.20 亿元,净利润为-7186.4 万元,而 2019 年同期净利润则为 1.54 亿元。

寺库在财报中,将净利润的减少原因总结为「由于新冠病毒大流行的影响,可支配支出的需求放缓,物流服务延迟。」

而在一级市场,疫情发生到现在,知名风投们仍在踊跃进入该赛道。

01市场在,资本也在

2019-2020 年受消费回流政策及疫情影响,高消费人群境外消费回流。2020 年中国境内奢侈品同比增长近 40%,二手奢侈品存量市场巨大。据头豹研究院统计,2016 年二手奢侈品市场规模仅 58.5 亿元,2020 年上涨至 173 亿元,复合增长率达 31.1%,预计到 2025 年中国二手奢侈品市场规模将达约 348 亿元人民币。

在市场潜力被挖掘的同时,资本也蜂拥而至。2020 年至今,已有 8 家二手奢侈品电商平台获得融资。成立于 2015 年的胖虎奢侈品自 2020 年起,保持每年最少一轮融资的势头,2020 年其完成 1.75 亿 B 轮融资,达晨财智、彬复资本、渶策资本参投。2021 年胖虎又获彬复资本等多家资本 5000 万美元 C 轮融资。今年年初,胖虎奢侈品完成新一轮 4500 万美元 C+轮融资。2 年多的时间里,胖虎合计融资近 8 亿元人民币。

风口下,连续尝试多次创业,但也都仅是浅尝辄止的趣店也看上了奢侈品生意,2020 年 6 月其以 1 亿美元投资寺库,交易完成后,趣店持有寺库 28.9%的股份,成为寺库的第一大股东。在自身账面金额不足 20 亿的情况下,以 1 亿美元入股寺库,可以说是趣店的放手一搏。

另外,除胖虎、寺库外,二手奢侈品电商品牌爆爆奢和只二均在刚刚过去的 2021 年完成新一轮融资;妃鱼和包大师则是在 2020 年和 2021 年均有一笔融资到账;红布林和奢屋速卖在 2020 年获得新一笔融资。从投资方来看,包括金沙江创投、经纬创投、君联资本、复星集团等知名投资机构都已入局,就融资金额而言,基本每笔交易都已过亿。

有钱,有市场,为什么生意难做?

02电商平台、短视频平台都来了

可见的存量市场,带来新兴玩家和资本的同时,也吸引了头部电商平台和短视频平台的目光。参考国泰君安《中国二手奢侈品产业研究》,IT 桔子就现阶段二手奢侈品交易主要平台进行统计(不包含线下渠道),除垂直二手奢侈品交易平台外,包括淘宝、抖音等在内的电商平台和短视频平台都已下场。从交易方式和商业模式来看,以闲鱼、转转为代表的二手交易平台主要为 C2C 模式,即用户在平台自由交易;淘宝、京东类电商平台则为 B2C 模式,即商家在平台进行交易;以抖音、快手为代表的短视频平台则为 KOL2C 模式,即 KOL 借助流量在抖音、快手的直播商品橱窗促成交易;垂直奢侈品交易平台以「寄-鉴定-售」模式为主,收取交易佣金。

当然部分垂直奢侈品交易平台也借助电商平台和直播电商平台进行售卖,但受限于货源及中间鉴定环节限制,并没有产生太大影响。但「搅局者」却在这一垂直行业风生水起,据媒体报道,以腕表、珠宝等二手奢侈品为代表的市场,2020 年在淘宝的交易额超过百亿;去年抖音也将平台上的二手奢侈品交易规模 KPI 提升到 50 亿元;快手在去年 6 月宣布入局二手奢侈品电商,据悉三个月二手订单数量达 63 万。

流量是电商平台生存的关键,当月活以亿为单位的平台纷纷来分蛋糕的时候,这些本来的玩家又能否守住阵地?

极光大数据显示,垂直二手奢侈品平台寺库、红布林、只二的 MAU(月度活跃人数)基本在百万之内,寺库在 2021 年 Q1-Q3 的 MAU 均值较高或与其与消费者的退款纠纷有关。从数据来看,红布林月活基本在 60 万到 80 万之间,只二月活则基本在 25 万-50 万之间。即使是头部二手奢侈品平台,MAU 并不高且以一年时间为跨度,增幅也很低,在外部竞争越发激烈之时,对于垂直二奢平台,建立企业护城河就显得尤为重要?那什么才是这些企业的护城河呢?货源?鉴定?

03以「鉴定」为护城河,可能还不够稳

与直播电商和短视频平台相比,垂直二奢电商平台的最大区别也是最核心优势就是服务流程中的专业鉴定环节。在电商等平台 C2C 或 B2C 的交易过程中,货源的真实性无法得到保障。而在 C2B2C 模式的垂直二奢电商平台,中间交易环节由平台全程参与和负责,货品的储存、物流、鉴定和售后成本都由二手奢侈品平台承担。

目前,二奢电商交易平台都已建立专业的鉴定环节。如红布林、只二都与 CCIC 建立长期合作。而寺库创始人兼 CEO 李日学也在 2020 年就表示:寺库对所有销售的商品进行百分百鉴定认证,每年仅鉴定投入就超 5000 万元。

但「鉴定」服务并没有那么好做。首先,目前中国专业鉴定师匮乏,总体不足 100 人;再者鉴定成本较高,据头豹研究院测算,鉴定成本一般为为 56-113 元/小时。二手奢侈品生意作为一种中间商,利润空间本身就很有限;最后,企业的投入并不等于用户认知,2020 年红布林的「巴宝莉假货风波」使寺库陷入假货危机。同年,「电数宝」公布数据显示,红布林在 2020 年 6 月、7 月,连续两个月的消费评级均为「谨慎下单」,且「用户满意度」评分均为「0」。

由此来看,现阶段二奢电商平台以「专业鉴定」建立的护城河或许并没有那么深,但与基本没有鉴定的电商平台相比,二奢电商平台依然具有优势。另外在鉴定之前的货源碎片化依然是行业的普遍问题。近两年当一笔笔过亿的融资投入这一行业,建立成熟产业链,加固鉴定护城河,对于垂直二奢平台来说,或许是发展重点。但很显然,在这一过程中,负面缠身的寺库似乎已经没有机会。

04最后

二手奢侈品生意难做吗?难做。电商平台、短视频平台的「搅局」;行业利润空间有限再加之难以形成坚固的平台壁垒都是导致这笔生意难做的原因。

百亿规模、受众群体高度精准化,是二手奢侈品电商赛道受关注的核心要点。我们判断,在这样的一个市场,总会有小而美的公司存在。但「小而美」类公司的复制成本并不高,行业天花板较低。

当下的市场更像是——在资本加持下,一些「小而美」的公司向「大而全」转型升级、寻求更多发展,而新的「小而美」公司不断浮现,由此加速行业更新迭代。

一代新人换旧人之中,二手奢侈品赛道的大家都在摸索更加适当的生存方式。