记者 | 曾令俊

更换行长之后,备受关注的招商银行公布了一季报。

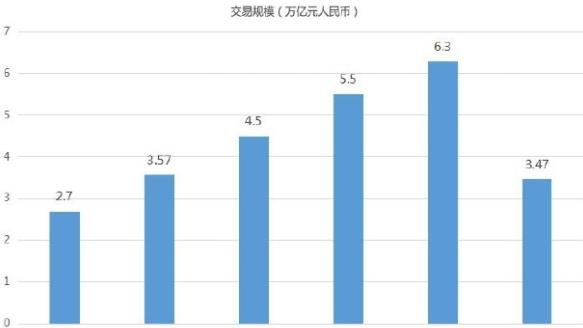

4月22日晚间,招商银行(600036.SH,03968.HK)发布公告显示,2022年1-3月,实现营业收入919.90亿元,同比增长8.54%;实现归属于股东的净利润360.22亿元,同比增长12.52%。

息差方面则是继续下降。1-3月,招行净利差2.39%,净利息收益率2.51%,同比分别下降5和1个基点,主要是受近年来市场利率下行的累积影响,生息资产收益率有所下降。

资产质量方面,不良率出现了“双升”的情况。截至一季度末,招行的不良贷款余额541.38亿元,较上年末增加32.76亿元;不良贷款率0.94%,较上年末上升0.03个百分点;拨备覆盖率462.68%,较上年末下降21.19个百分点。

该行表示,受房地产客户风险上升及局部地区疫情对零售贷款业务影响,不良贷款、关注贷款、逾期贷款余额和占比均较上年末有所增加。

招行称,受到内外部多重因素叠加影响部分行业、区域的风险或将加速暴露,资产质量将面临一定挑战。“本公司将密切跟踪宏观形势变化,继续做好客户结构与信贷结构调整,强化对房地产、地方政府类授信、大额集团客户等重点领域风险监测预警,制定针对性管控方案,加强对关注和逾期贷款管理,有效防范化解和处置潜在风险,充分计提拨备,多措并举加大不良资产处置,努力保持资产质量总体稳定。”

房地产贷款方面,截至报告期末,该行房地产相关的实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额合计5174.59亿元,较上年末上升1.17%,其中,对公房地产贷款余额3652.66亿元,较上年末增加92.89亿元,主要投向优质项目和优质客户,占公司贷款和垫款总额的6.74%,较上年末下降0.04个百分点。

该行表示,房地产行业的预期尚在修复之中,市场回稳仍需要一定的时间周期,行业整体风险还处在释放的阶段,前期负债水平较高的房企和困难房企资金链紧张局面尚未有明显缓解,部分房地产企业信用风险持续暴露。

截至报告期末,该行对公房地产不良贷款率2.57%,较上年末上升1.18个百分点。该行表示,承担信用风险的房地产业务保持良好的客户结构,其中高信用评级客户余额占比83.10%。

招行表示,长期来看,房地产“高负债、高杠杆、高周转”的运营模式难以为继,行业性“缩表”已经是大势所趋。后续,将持续对房地产客户、区域、业务和产品进行结构调整,聚焦中心城市和战略客户,关注头部企业的并购融资,严格执行房地产贷款管理要求,加强对重点客户的风险监测分析,根据具体项目风险情况逐笔充分计提拨备,本集团房地产领域风险总体可控。

同日,据中央纪委国家监委官网消息,招商银行股份有限公司原党委书记、行长田惠宇涉嫌严重违纪违法,目前正接受中央纪委国家监委纪律审查和监察调查。

该行发布公告称,目前,公司王良常务副行长主持招商银行工作,公司经营管理运行正常。招商银行没有应披露未披露的信息。