编辑 | 于斌

出品 | 潮起网「于见专栏」

近几年,许多大型企业都纷纷从美股退市,回到国内市场重新调整步伐。但在市场风向如此明显的情况下,美华国际却不走寻常路,在本月高歌猛进,成功冲进了美股市场。美华国际作为中国医疗耗材在美股上市的“第一股”,自然得到了许多人的关注。

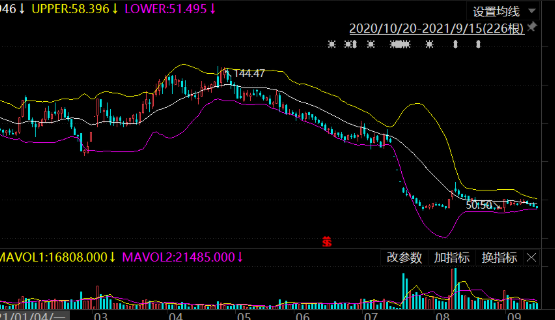

在美国上市的首日就大涨48%之多,从开盘价10美金,涨到了14.8美金。但好景不长,截至22日收盘,报价仅剩8.03美元,跌破开盘价,但这个跌幅早就能预见,毕竟从美华国际的业务板块及营销模式中就可见一斑。

科技含量低,产品竞争力不足

美华国际作为一家医疗耗材生产商,它的主营产品自然就是各种医疗消耗品。美华国际把业务模块囊括了一二三类医疗消耗品,但不难发现,这些产品的科技含量都非常低:一次性医用口罩、医用无菌辅料包等等,算是每个医院、每个医疗台车上的必需品,可利润率确实不高。

从美华国际近期公布的财报中,也能清楚地看到,其对于研发团队的投入是比较低的。研发人员占总员工人数的比例仅为11.8%。虽然美华国际从来没有说过自己需要靠科技创新,来为集团的整体营收托底,但创新作为企业的第一发展力,完全不发展也是说不过去的。

之前说到美华国际的业务主要分为三大板块,但这个三大板块与其他公司选择集团内部直接划分业务板块有所区别,美华国际选择的是通过控制三个子公司进行划分。扬州华达负责生产和销售非瓶装产品的制造、销售和分销;江苏亚达主要专注于海外销售;江苏华东主要专注于聚乙烯瓶产品的制造、销售和分销,如眼药瓶和药瓶。

除此之外,美华国际还称自己拥有800多种产品、301家出口分销商、2096家国内分销商,已经与国内473家医院达成了合作网络,国外合作的客户也多达900家。这些数字一说出来,扑面而来的就是美华国际的雄厚实力,可一旦结合它的主力产品,就显得有些滑稽了。

以低廉、科技含量很低的一次性耗材的进院,来宣传自己的强大实力,是不太合理的。一方面是同类产品的竞争是非常激烈的,医疗机构千千万,不是非要和一家企业长期合作,并且可替代性如此强的产品,后续一旦有更优秀的供应商出现,医疗机构自然会择优而选,这时候尴尬的就是美华国际了。

美华国际对自己的业务模块进行了绝对的分割,让各自的业务不会受到干扰,但随之而来的问题就是产业链之间有着天然的隔阂。市场的反应是有一定滞后性的,而大批量的压货是企业无法成熟的,哪怕是美华国际也不会大量囤积货品。可一旦其中一家子公司出现问题,其他两家是无法帮助其缓解生产困局的,这也是产业链布局完全割裂所带来的副作用。

虽说一次性刷、一次性采样器或者是医用敷料包确实不需要有太大的技术含量,可面对日新月异的医疗需求,以及患者对于医疗服务品质的逐年提升。美华国际的研发费用到了2021年中旬,依旧不超过300万,甚至不到营业收入的10%,这对于医药行业来说已经是底线了,如果后续美华国际依旧没有很好的创新产品,恐怕会面临市场份额持续下降的问题。

销售净利润下滑,营收增长持续受阻

美华国际的三大业务板块,不仅有着生产制造的功能,还有分销的责任,所以美华国际整体的销售是采用直销+分销的形式。在医药行业是有着公认的回款难问题存在的,特别是直销模式下,医院的结账是按30%、30%、40%的比例分三次付清,这对于企业而言无疑又是一笔资金压力。

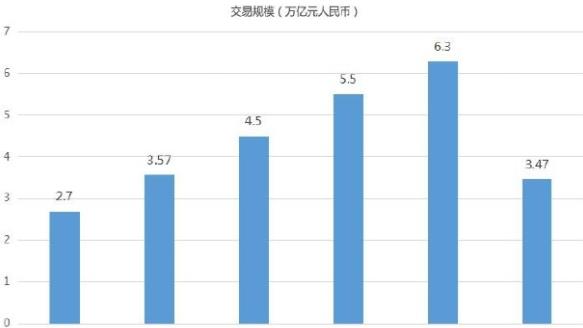

值得注意的是,美华国际在其2021年半年报中公布收入同比增长了11.46%,达到了4836万,但毛利却同比下滑4.28%,仅为1830万。销售净利率更是同比下滑5%,仅为18.8%。而时间节点恰好是疫情得到了有效控制之后。

在美华国际的官网上,企业特别划出了新冠疫情产品专区,里面就一类产品:口罩。国内在度过了防疫物资紧缺的浪潮之后,就轮到国外了。美华国际因为有着各类认证资格,所以出口是完全没问题的,甚至还能快人一步,这可能也是其在2020年斩获亮眼业绩的重要原因之一。

可随着竞争对手的各类出口资质也逐渐到手之后,美华国际的优势也逐渐减弱,毕竟口罩生产商多如牛毛,谁都希望多赚点外汇,在同类型产品的价格厮杀中,美华国际的就只能打价格战,也因此造成了销售量提升、毛利率却下降的尴尬情况。

但美华国际毛利率步步下跌,其实早就初现端倪了。2019年的净利率为19.38%,2020年的净利率为21.38%,到如今的18.8%,中间虽然因为新冠病毒的肆虐而短暂地提升了一段时间,可到后疫情时代,随着国外政策的放松,如何在维持销售增长的同时提高毛利率,就成了困扰美华国际的一大难题。

市场的滞后性恐怕也是导致美华国际净利润下滑的又一诱因。在2019年年末,美华国际与厂房设备相关的资产总额仅为340.1万,但到了2021年6月末,厂房设备类资产就达到了696.6万,扩大产能、增加生产线无可厚非,但在短短两年时间内,翻了一倍的设备投入,还是很让人感到吃惊的。

而且值得注意的是,哪怕是在美华国际在美国成功上市,并且也完成了既定的3940万美金募股的目标之后,也依旧没有表达自己要扩充业务板块,提升自己的研发实力,打造更符合时代需求的医疗耗材产品,反而是继续“啃老本”。长此以往,美华国际的营收数字恐怕只会越来越难看。

投资收益断崖式下滑,资金回笼速度慢

美华国际虽然不走医药行业常见的科技创新路,但好在他们还是意识到了自己要开源,谋求更多的创收渠道,所以在近年来,他们也大肆开始进行各类型的投资。在2020年,美华国际的投资回报收益率达到了惊人的26.38%,可在半年后就跌落至10.14%,净利率更是仅剩8.1%,这意味着投资这条路,美华国际需要考虑一下是否还继续走下去了。

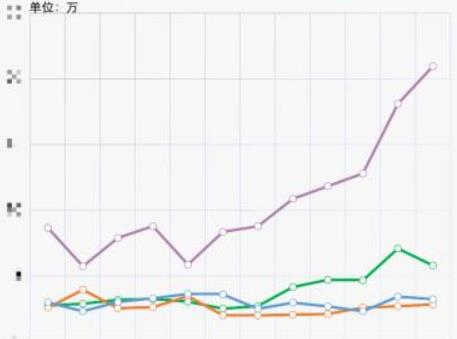

而在投资失利、销售毛利率逐年下滑的背景下,美华国际还有着另一个隐患:资金回笼速度慢。美华国际在2021年的应收账款周转天数为239.04天,对比2020年年末的188.83天,在短短的六个月时间里,应收账款周转天数就暴涨50天之多;与此同时增长的还有总资产周转天数,对比2020年年末也增长了50天之多,这意味着美华国际需要有更多的流动资金储备。

在医药行业内,因为甲方付款周期较长,所以全产业链都有着延期付款的习惯。截至2021年6月末,美华国际还有这1627万的应付账款,其中还不包括短期债务的511.1万。将近2000万的负债与3020万元的非流动存款一比,美华国际的资金压力确实已经体现出来了。

虽然美华国际的偿债能力从流动比率以及速动比率上来看,是没有问题的,可影响偿债能力的一大因素是应收账款的变现能力,高达一千多万的应收账款,一旦出现实际坏账,那对于美华国际而言就是一大麻烦。

美华国际的产品几乎都是低值耗材,与强生、波士顿科学等企业所不同,其产品的单价几元至十几元不等,虽然医院每次采购都会以数十万的金额大批量集采,金额虽诱人,但交付期较短的问题也困扰着美华国际。而它给出的解决办法就是压货:提前备货,以待随时发货。这对企业资金链又是一波挑战。

虽然此次美华国际远赴海外,成功在美国上市,但上市后就面临着财务状况披露以及后续发展计划的汇报,这些才是真正能帮助投资客们对企业建立信心的关键所在。但截至目前,美华国际依然没有表现出自己的态度,仍是暧昧不明地想要打擦边球,可股价就是投资者们态度的最直接表现,近期若美华国际还不能交出一份满意的答卷,恐怕上市之路会再迎波折。

结语

美华国际远赴海外上市,不在国内或者是香港上线,自然有着它自己的考量。但无论是选择在哪里上市,都需要做好详尽的规划以及风险的预测,既然在近期没有想要转型,没有想往科研创新的发展方向靠,就要做足自己的产品需要面对更强的市场竞争以及后续更低的营收毛利率。

从目前美华国际的反应来看,它仅仅只考虑到了募集到目标资金后自己需要做什么,没有考虑到企业三年、五年甚至是十年之后的营收保障,因此也需要作出对应的应变,方能在资本市场长治久安。