随着权益市场的回调,与其唇齿相依的投连险也受到关注。华宝证券最新数据显示,截至2月,投连险账户单月平均收益0.39%,超七成账户取得正收益。不过,值得留意的是,投连险账户间收益分化仍持续。与此同时,尽管收益略有回升,但由于1月亏损幅度较大,截至2月末,多数投连险账户仍呈现亏损。

指数型、激进型账户“全军覆没”

2021年,虽然总体有所波动,不过部分投连险账户仍交出较为优异的成绩单,年内回报率最高达51.43%。

而2022年以来,受权益市场震荡调整影响,投连险表现整体较为平淡。据华宝证券统计数据,2022年1月,投连险账户单月平均收益-3.97%,超六成账户出现亏损。

随后的2月,投连险账户单月平均收益0.39%。纳入统计的216个投连账户中,有160个取得正收益,占比74.07%。其中,友邦内需精选组合、招商信诺灵动A型、太平价值先锋型、友邦增长组合、友邦优选平衡组合账户收益率居前,分别为 4.31%、3.81%、3.62%、3%、2.99%。

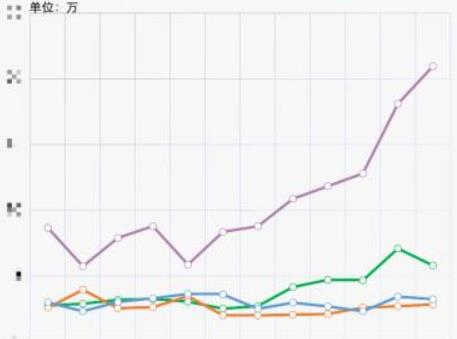

具体来看,2月,指数型、激进型、混合激进型、混合保守型、货币型账户2月平均回报率分别为1.36%、0.73%、0.56%、0.39%、0.15%。而增强债券型、全债型账户平 均 回 报 率 则 分 别为-0.02%、-0.12%。从与可比公募基金指数的对比来看,除混合保守型、增强债券型账户外,其余五类账户均有所不及。

值得留意的是,从不同账户来看,投连险收益仍持续分化。以激进型账户为例,2月账户最高收益为4.31%,而最低收益为-4.08%。其中,单月收益在1.5%以上的账户为14个,而同时有12个账户2月呈现亏损。

与此同时,尽管2月收益略有回升,但由于1月亏损幅度较大,截至2月末,投连险账户整体仍呈现亏损。其中,指数型、激进型账户“全军覆没”,混合型账户中,仅新华创世之约取得正收益,其余65个账户亦为亏损状态。同时,多个账户亏损幅度仍超10%,如长生稳健增值型(-18.11%)、长生卓越成长型(-16.58%)、光大永明指数型(-12.10%)等。而货币型、全债型账户亏损账户相对较少,但年内回报率亦在1%以内。

及时转换不同账户配置

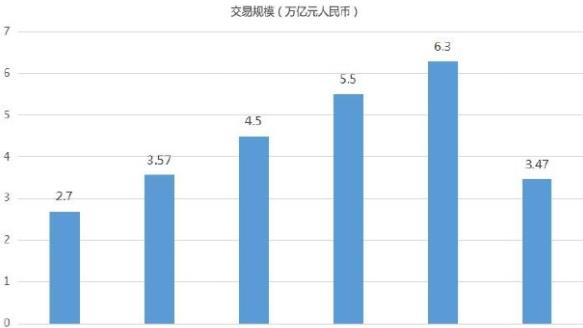

投连险的收益表现,也牵动着投资者的“芳心”。银保监会数据显示,2021年投连险独立账户新增交费695亿元,较2020年473亿元同比增长46.93%。而在2022年1月,投连险独立账户新增交费46亿元,较2021年同期134亿元同比下降65.67%。

“投连险投资收益与风险由保单持有人承担,可能享有较高回报的同时,也需承担一定的风险。” 业内人士指出,整体来看,经济周期、政策调整、资本市场波动均会带动投连险账户净值的涨跌,未来投资回报具有不确定性,甚至可能亏损。

由于投连险具有投资风险自担、收取费用项目多等特点,其更适合具有一定的风险承受能力和投资经验的投资者。目前按照监管部门要求,保险公司销售投连险时应对投保人进行风险承受能力测评。业内人士建议,投保人应该认真对待这一测评,如实告知收入、投资经验、风险偏好等情况,以便保险公司了解投保人风险承受能力。

与此同时,投连险也将面临新的变化。据报道,2月,银保监会人身险部向各人身险公司下发通知,就《人身保险产品信息披露管理办法(征求意见稿)》以及《长期人身保险产品信息披露规则(征求意见稿)》征求意见。其中,对于投连险,要求保险公司在演示保单利益时,应当采用乐观、中性、悲观三档情景演示产品未来的利益给付,用于利益演示的假设投资回报率分别不得高于 6%、3.5%和-1%。

总体来看,保险人士建议,投保人在购买投连险前,应根据自身的理财需求和风险承受能力选择合适的投资账户,同时仔细阅读保险条款和产品说明书,确保清楚各项费用的收取情况。而在购买投连险后,投保人应充分关注投资账户的状况,并根据权益市场表现,及时转换不同的账户配置。

“不同类型的投资账户有不同的投资策略,与之对应风险程度和投资收益也不同。”保险人士指出,如激进型、混合激进型账户权益配置比例较高,与权益市场关联密切,因此收益波动更大;而货币型、类固定收益型账户由于投资方式稳健,风险较小,虽然收益率并不突出,但是各账户之间波动性很小。“投保人应根据自己经济状况和市场环境来转换投资账户,以达到投资收益的理想化。”