口腔护理如何突围。

牙膏牙刷是国民生活日用品,可以说是近20年来经济发展的缩影。

而舒客就是在这一成长周期中走出来的本土品牌。

经过十多年的发展,舒客母公司薇美姿提交港股上市申请,但营收增长停滞,利润低迷,给其前景蒙上了一层阴影。

“颜值即正义”,随着年轻人对牙齿健康与颜值的双重需求,“牙齿经济”成了一个新的消费风口。

根据弗若斯特沙利文的资料,中国口腔护理市场的零售额由2016年的人民币496亿元增至2020年的人民币884亿元,复合年增长率为15.5%,预计2025年将达到人民币1522亿元。

日前,口腔护理产品提供商薇美姿实业(广东)股份有限公司(以下简称“薇美姿”)向港交所递交招股书。旗下品牌包括口腔护理品牌舒客(Saky)、儿童口腔护理品牌舒客宝贝(SakyKids)。

从招股书来看,公司有两个亮点。一是薇美姿的毛利率优于同行,行业毛利平均为40%-50%间,而公司近两年毛利超60%,持平高露洁,表现抢眼。

二是薇美姿的产品线丰富,与国内其它领先的口腔护理企业相比,薇美姿是覆盖品类最全的口腔护理品牌。截至最后可行日期,薇美姿有61款新产品或升级产品正在研发进程中,包括牙膏、漱口水、口腔喷雾剂、电动口腔护理产品、手动牙刷及其他新类别产品。

虽然有高毛利和产品线齐全的亮点优势,但薇美姿的净利润并不高,营收增长乏力。针对这一问题,我们将从以下三个方面探讨其业务发展:

1、未来增长动力在哪?

2、高毛利现状能否持续?

3、代工模式是否会限制其发展?

01不上不下的“夹心饼”

招股书显示,2019-2021年期间,薇美姿的营收均在16-17亿间浮动,自从2018年达峰后一直增长乏力,原因在何?

这里首先要分析薇美姿过去崛起的成功秘诀。

薇美姿作为只有十多年历史的本土企业,能在口腔护理行业排第五位,最主要的原因是赶上了牙膏的消费升级浪潮。

一般来说,口腔护理分为四个子类即成人基础护理类(即牙膏牙刷)、儿童基础护理类、电动护理类(电动牙刷和冲牙器)、新兴护理类(漱口水、口喷、牙线和牙贴等)。

而薇美姿在上述四个子类均有布局,其成人基础护理份额占比最大,达到60.7%,2020年总收入有48.5%来自于成人牙膏。

但是该领域竞争十分激烈,90年代起牙膏牙刷被高露洁、佳洁士等外资品牌垄断,行业集中度很高。

而过去二十年的规模增长给了新进入者机会,消费需求开始升级,在防蛀外又形成了美白、抗敏和中草药的细分品类,差异化和高端化的浪潮推高了牙膏价格。

云南白药和舒客就是在这一时期抓住机会,分别从中草药和美白切入了高端牙膏市场,奠定了领先基础,形成了目前本土品牌和外资品牌抗衡的局面。

如果故事到此结束,舒客仍有很长的舒服日子可过,然而现实很残酷。

一方面,牙膏牙刷品类已在增长期末段,未来5-8年将进入平台期,预计年复合增长率将降至5%左右。

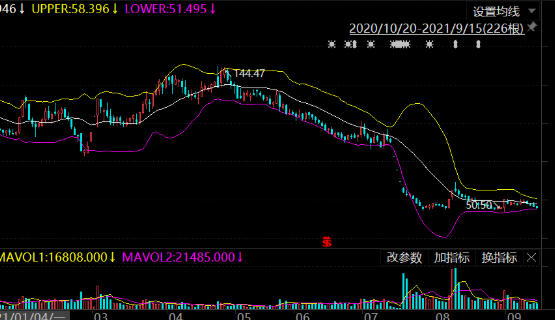

图源:华泰证券

另一方面,行业集中度从2017年起持续下降,2020年CR5市占率跌破45%。随着电商占比提升,新进入者越来越多,这一传统品类僧多肉少、竞争加剧。

图源:国盛证券

这个局面下,薇美姿要依靠牙膏这一优势品类维持领先,压力很大,于是很早就布局了其它细分品类。

从行业数据来看,儿童基础护理类、电动护理类和新兴护理类近年来增长迅速。例如电动口腔护理类,过去五年CAGR接近50%,2019年起电动牙刷的零售额已超过手动牙刷。

招股书显示,薇美姿在国内电动护理品类份额排第四,儿童基础护理排名第二,貌似成绩不错,细看就发现颓势已现。

和定位高端的牙膏不同,在电动品类舒客定位于中低端,主要因为这是一个成长型品类,大众市场增长更快,从中低端切入有助于抢占份额。但是大众电动牙刷市场竞争激烈,薇美姿的产品差异化不足,反映在毛利上也不高,仅44.5%,守住第四名难度很高。

图源:招股书

儿童口腔护理方面,舒客宝贝近三年的增长,是因为定价更高的益生菌牙膏销量占比变大,拉高了均价,进而提升了营收,销量实际反而是在下降的,也反映了低门槛的激烈竞争。

所以,薇美姿过去的成功,主要来自其优势品类成人基础护理,但目前大品类增长放缓,而在增长迅速的新品类,薇美姿的优势并不牢靠,难逃品牌代际更迭的命运。

02高毛利难以为继

2019-2020年及2021前三季度,薇美姿毛利率分别为53.8%、58.1%和62.8%,节节攀升。

讨论薇美姿的高毛利模式能否持续,要从其涉足的四个品类来看,其产品矩阵虽全,但各个品类面临的竞争压力也不小。

成人和儿童基础护理类

在基础护理类,其实薇美姿的产品研发模式类似宝洁,主要是为营销定位服务。市场上什么概念火,研发就跟上,如酵素牙膏、玻尿酸牙膏和儿童益生菌牙膏,都是应消费趋势推出的新品。

营销打法薇美姿和传统巨头略有差异,传统日化品巨头依赖明星代言、广告投放和渠道渗透的标准打法,而薇美姿选择了清晰高效的“标签化”定位。凭借“一站式口腔美护”的品牌理念,薇美姿树立了自己的差异化定位。

在此期间,内容营销功不可没,2020年,薇美姿线上渠道推广开支同比增长55%至1.4亿元,2021年前三季度这一指标达到1.46亿元。

更重要的是,薇美姿产品定价较高,使得公司可以提供更高的渠道分成,能给分销商很强的动力去做覆盖。

薇美姿高管团队来自蓝月亮,延袭了其线下人海战术,铺货渗透+优势货架占位+大量线下导购,能短时间拉动销量。

而日化品牌转换成本低,传统通路中终端陈列和导购能很大程度地影响消费决策,所以薇美姿强大的经销商体系和KA渠道是其成功的根基,目前其线下渠道依然占比近60%,而且线上近一半收入也来自代理经销商。

图源:招股书

目前薇美姿的线上占比和行业水平一致,但是其电商运营和营销能力,能不能赶上当初线下销售能力,仍值得探讨。

如果说在牙膏品类薇美姿还算能打,那其它品类与新锐品牌一对比,弱点就比较明显了。

电动口腔护理类

对比Usmile和素士,在电动牙刷和冲牙器品类薇美姿研发投入小,技术优势不明显。

企查查显示,截至目前薇美姿的125项专利大部分都在牙膏品类,近一半是外观设计专利,电动牙刷相关的发明和实用新型专利仅有12项。

而Usmile是为数不多的实现电路板、电机全自研的电动牙刷品牌,拥有484项专利和8项国际专利,其中电动牙刷相关的发明专利就有49项,建立了核心技术壁垒,也有望与外资品牌形成分庭抗礼的趋势。

招股书透露薇美姿研发费率不足2%,人数占比不足4%,无论是绝对数还是比率都处行业较低水平,还不如素士近4%的研发费率。

而且其研发投入达不到高新技术企业的要求,三年优惠期已过,2022年税率将从15%涨到25%,对10%左右的税后净利率几乎是致命打击。

新兴口腔护理类

在漱口水、口喷等新兴品类,对比参半等新锐品牌薇美姿的营销打法偏传统。

参半通过赵露思等明星代言及罗小黑联名等手段,一举让益生菌漱口水爆红出圈,并借助微博、抖音等平台的腰部网红种草和带货,上线 80天销售额突破1亿(注:舒客全年营收为16亿)。字节跳动入股后,参半未来有望获得更多流量扶持。

而薇美姿主要依赖于线下渠道,为避免与经销商“打架”,线上营销灵活性受限。营销团队出身传统日化,强项在Trade Marketing,对于新生代消费人群在新媒体上的偏好也需要进一步梳理,在于新品牌的竞争中需要足够的差异性。

更重要的是,新兴品类进入门槛低,品牌高度分散,竞争激烈,需要长期维持高销售费用来支撑高毛利。

目前薇美姿销售费率为40%,参半则为50%。但是参半等新锐品牌则采用爆款策略,SKU更少,资源集中用于打造明星漱口水单品,再带动周边牙膏、口喷类别,营销效率更高。

薇美姿产品线长这时反而成了劣势,意味着在每个细分市场都要和不同对手拼刺刀。如果新品类的技术和品牌优势并不明显,恐难维持高毛利。

03代工和贴牌模式更适合新消费品牌

很多人担心代工模式,会不会导致产品质量问题,还推高了成本。实际上作为世界工厂,中国日化工业是最早发展成熟的产业,产业链专业化分工已比较完备。

如今大部分消费品牌,都首选OEM和ODM模式,可以实现弹性供应,库存压力更小,是更高效率的方式。

而薇美姿的优势品类是牙膏,制造成本占比低。终端售价24元的牙膏,薇美姿出厂价在8.8元左右,成本为3.5元,其中加工成本只占0.25元,原材料和包装材料反而占了1.15元。

所以加工环节对薇美姿成本影响很小,原料采购成本影响还大一些,这与行业整体“营销驱动”的模式有很大关系。

薇美姿定位高端,可以说帮产业链上所有人都赚到了钱。

首先,参考快消品的渠道分销模式,下游分销商和零售商大约要划走售价三分之二的毛利。

其次,薇美姿负责研发和营销,也有60%的超高毛利。其他中游制造伙伴,如做牙刷贴牌的倍加洁也有40%的毛利,高于传统加工行业水平。

最后,上游原材料厂商的利润也不低。全国专业做牙膏摩擦剂二氧化硅的厂商屈指可数,其中金三江是前五大牙膏品牌的共同供应商,其毛利率超50%,远高于行业30%的均值。

薇美姿订单量够大,有底气挑选更大的供货商,也能在供应链中掌握一定议价权。

总体来说,薇美姿的长项在线下渠道,强势品类是牙膏。目前其领先地位,来自于高端定位和成熟的线下销售能力。而线上渗透率不断提高,在与擅长互联网营销的新锐品牌竞争中,薇美姿更显吃力。在高增长的新兴品类,薇美姿没有建立产品差异,无法长期支撑其高毛利。

所谓“优势即牢笼”,过去成功的因素,未来可能拖累薇美姿。

参考资料:

[1]《口腔护理:薇美姿,一站式口腔护理新星》,国盛证券

[2]《口腔护理市场:新蓝海,新机遇》,华泰证券

[3]《商业贸易行业深度报告:多元新品涌现,口腔护理风起》,华安证券

*本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议