电动自行车需要新故事。

“碳中和”大背景下,国内外新能源汽车热度高涨,特斯拉、蔚来、理想等车企股价一路走高。

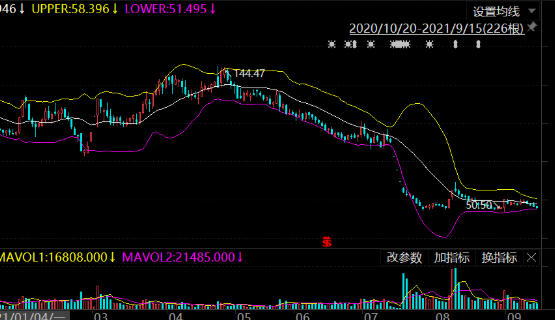

而同样以电池为主要驱动能源的电动两轮车(国内一般称“电动自行车”)似乎没那么幸运,去年3月到今年3月的一年里,国内电动两轮车龙头雅迪控股、新日股份、小牛电动股价跌幅分别为31.6%、41.9%和76%。爱玛科技去年6月上市,到今年3月底距离股价最高点也跌去49.3%,几乎腰斩。

有意思的是,现阶段我国电动自行车的保有量和普及率都远高于纯电动新能源车。

资料显示,中国的电动自行车保有量已突破3.5亿辆,这相当于大约每4个中国人就拥有一辆。此外,中国每年的近28亿次出行中,有10亿次是靠电动自行车实现的。

再加上各地《新国标》过渡期限临近,机构预测我国未来五年将有约1亿辆规模的超标电动自行车面临清退替换,粗略估算这将是一个超万亿级交易规模。

在国内电动自行车市场唱好的前提下,海外两轮电动车市场也迎来爆发。根据statista预计,2025年欧洲电踏车销量会达到543万辆,同期北美电踏车销量达到约65万辆,而这些车将有80%以上通过进口实现。

巨大的需求量,加上海外相对宽松的上路监管政策,对所有电动自行车企业无疑是极大地利好,那为何股价还“跌跌不休”?我们将以雅迪控股为例探究国产电动自行车出海的机遇与挑战。

01 海外市场的新变化

过去几年,海外电动电动自行车市场经历了两大变化,即以欧美为代表的电踏车需求大涨和以东南亚为主的“禁摩”浪潮。

欧美等地区交通基础设施发达,汽车保有量高,消费者更注重两轮出行的体验感,对终端价格的敏感度较低,兼具运动与休闲属性的电踏车成为最受欢迎的品类。

图源:东吴证券

从定义上看,电踏车以自行车为基础,配备有动力电池和电机用作辅助动力源,是一种可实现人力骑行和电机助动切换的短程交通工具。

根据statista数据,2019年欧洲市场规模在65.34亿美元,并预计在2025年市场规模达到118.36亿美元。同期北美电踏车市场规模8.18亿美元,预测至2025年北美电踏车市场规模约为14.06亿美元。

2020年起,新冠疫情催化欧美电动两轮车出行需求提升。疫情影响下,欧美群众趋于降低公共交通的乘坐频率,转而将两轮车作为优先的短中途出行工具。据NPD统计,疫情爆发以来,美国两轮车销量激增,2020年6月电踏车的销量同比大幅增加190%,2020全年电踏车销量同比增加了150%。叠加2022年以来国际汽油价格波动,专家预计这一增长趋势仍将持续。

而在亚太地区,原本对于摩托车的需求量就很大。资料显示,亚洲市场规模稳占全球摩托车市场的80%。但随着近年各国相继出台禁摩限摩政策,“油换电”也助推电动两轮车在印度+东南亚市场逐步替代燃油摩托车。

业内人士称,目前印度+东南亚各国电动两轮车还处于起步阶段,参考中国机动两轮车电气化进程,预测五年后印度+东南亚主要国家的市场规模在将达到648.86亿元,市场空间广阔。

在需求端变化刺激下,近年来我国电动自行车企业积极布局海外市场。

我国是全球最大的两轮车生产基地,根据国家统计局数据,2019年我国两轮车总产量达到10287万辆,其中脚踏自行车4979万辆、电动两轮车3609万辆、燃油摩托车1699万辆,其中有一半以上产量用于出口。

雅迪控股作为国内电动自行车龙头,国内市占率接近24%,也是第一批出海的电动自行车企业之一。财报显示,截至2021年底雅迪控股产品出口海外88个国家。

海外拓展过程中,雅迪采取了与国内类似的“强渠道”方法。一方面通过国际巨星代言+赞助立住品牌形象,占领心智;另一方面通过积极“开店”和产品本地化扩张当地市场。

以越南为例,截至2021年底,雅迪在越南共有306家门店。2019年雅迪在越南北江建设了海外生产基地,年产量达20万台/年,并计划在三年内产能提升至50万台/年。

2020年雅迪还针对越南市场推出了定制化E3、BUYE、ULike、G5四款产品,在保证性能的基础上,价格远低于当地摩托车的平均售价。以入门级的E3为例,该产品采用铅酸电池,最高时速37km/h,续航超过82km,售价仅需1599万越南盾(约4500元人民币),而当地的摩托车平均价格在6000元人民币以上。

此外,雅迪还优化了全球化供应链体系,包括松下、博世、拜耳、奇美、台达等都成为雅迪的合作伙伴。并在全球设立2个CNAS实验室和5家技术研发中心,研发人员超过500名,在自主研发电池、电机、电控等技术方面都取得了突破性进展。

踩准风口之后,雅迪控股也获得了资本市场的认可,2020年内,雅迪控股价从1.70港元一路涨到17.30港元,一年翻了十倍。

在2021雅迪科技全球倍增战略峰会上,雅迪正式提出了“全球倍增战略”。雅迪控股创始人董经贵不吝野心称:“未来,雅迪最起码要占领35%的市场,三分天下有其一。”

但在全球经济一体化的倡导下,出海寻找增量已成为行业共识,雅迪想三分天下的野心并不容易实现。

02 诸多玩家觊觎的“出海”蛋糕

中商情报网数据显示,2019年中国电动自行车产量为3609.3万辆,同比增长10.1%。电动自行车新国标实施后,行业由高速发展转向高质量发展,预计2021年我国电动自行车产量将进一步增长至将近3896万辆。

虽然行业规模还在增长,但通过计算可知增速已经从2019年的10%降到2021年的4.3%。

另一份数据显示,目前大约每4个中国人就拥有一辆电动自行车。清晰可见的行业天花板,不免让人担心电动自行车企业的未来。

国内卖不动,不少企业将目光转到国外。

利好消息是,不少国家已宣布针对新能源电动自行车的购置补贴金和税收优惠。

2021年,美国宣布消费者购买某些电动两轮车可以获得30%的税收抵免;英国规定,电动摩托车将获得35%的折扣,最高可达500英镑;法国巴黎及其周边地区的居民可以获得高达500欧元的财政援助用于购买电动自行车。

而在东南亚地区,基于2020年签署的《区域全面经济伙伴关系协定》(RCEP),多个国家下调了电动自行车的进出口税率。如印度2019年就宣布,电动车税率从12%下调至5%;印尼2022年将中国电动摩托车出口关税将下降2%。马来西亚方面对于本地组装的电动车组件可获全面进口关税豁免,CBU整车进口完全免征进口关税和消费税(只征5%销售税)。

市场广阔加上政策利好,包括雅迪、艾玛、新日、台铃等传统品牌,小牛、九号等新锐品牌在内的电动自行车企业都在积极抢食海外市场蛋糕。

目前,在4家已上市的两轮电动车企业中,除了雅迪已覆盖88个国家外,爱玛在欧洲布局了旗舰店,北美旗舰店也在规划之中;而新日则通过海外代理商渠道出口到近100个国家和地区;小牛已进入海外48个国家和地区。

综合来看,出口市场很香,但想从一群“饿狼”嘴里抢一块肉,实属不易。

但可以肯定的是,目前国内电动自行车产品出击海外已成各大企业扩大发展的必经之路,这条路虽艰辛但背后却蕴藏着巨大的财富空间。

03 雅迪未来在哪

浙商证券的研报显示,我国电动两轮自行车行业长期受益于“智能化”产品结构升级和海外蓝海市场两大红利。

单就雅迪控股而言,其未来的成长逻辑也呈现出“智能化”和“全球化”两大方向。

其一,出行产品智能化及锂电化演进是供给侧的发展主线。

电动两轮车天然具备智能化基础,类比汽车智能化,高度集成的电子电气架构是其基础。现阶段电机、电池两端的智能化已接近普及。电机端,主要使用更为优化的永磁无刷电机技术,续航里程和起步加速有明显提升。电池端,行业发展之初普遍采用铅酸电池(24V 7Ah),至今胶体蓄电池、铅酸蓄电池、含石墨烯电池、锂电池等技术水平逐步提升,应用成本逐步下降,为产品续航和动力提供保障。

图源:浙商证券

此外,智能化的进阶技术也具备大规模应用可能,表现在技术端为硬件智能化整合、软件智能化交互。如硬件端,显示屏、传感器、NFC和蓝牙等已具备相对低成本应用可能;软件端,手机App、OTA、多媒体交互系统、防盗系统等也已比较成熟。

2021年,雅迪对外发布了雅迪冠能2.0系列技术及产品。在新展示的产品中,雅迪为电动车装上了一块小型中控屏,并将智能导航、语音控制等功能加入其中。

其二,“新国标”和消费升级带来持续的换量替代需求,加之外卖、快递等及时配送业务所创造的增量空间,是需求侧的主要增长逻辑。

图源:方正电新

新国标对行业的影响是全方位的。自新国标实施以来,由于行业门槛有所提升,部分中小企业已经逐步退出市场,与此同时,全国性的大品牌商推出特价车型进一步挤压中小企业的生存空间。

渠道方面,相当一部分经销商及门店从业者放弃原有品牌转而加盟头部品牌,近两年大品牌的渠道网络更加完善。在这样的趋势下,行业供给端出清明显提速,头部企业的优势愈发明显,未来产品同质化的问题会有所缓解,企业的利润率也有望提升。

当前,出海收割新市场成为电动自行车品牌的共识。

在海外阵地,雅迪控股的对手和国内几乎重合,可以预见的是,他们也将经历价格战、技术战、品牌战、价值战等一系列战役,但最终结局可能和国内类似——大家分而食之,各自份额稳定,彼此相安无事。