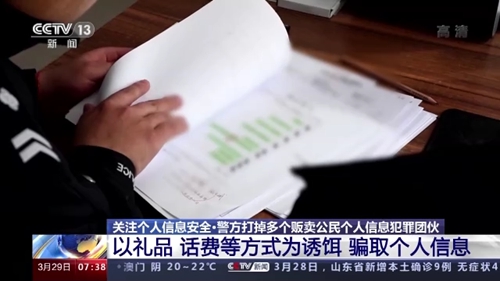

今年1月,上海市市场监管局率先出台了《上海市盲盒经营活动合规指引》,对规范盲盒市场提出了具体举措。315晚会之前,盲盒因盲盒质量虚高、价格差问题被央视点名。

行业头悬“利剑”,作为“领头羊”,泡泡玛特颇受关注。

3月28日,泡泡玛特发布2021年全年财报。2021年泡泡玛特实现营收44.9亿元,同比增长78.7%;调整后净利润人民币10.02亿元,同比增长69.6%。

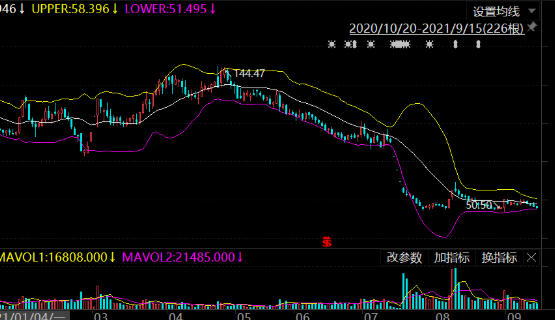

从营收增速来看,2018年—2021年泡泡玛特的营收增速分别为225.49%、227.19%、49.31%、78.67%。过去一年,其增速有所回升。

但泡泡玛特毛利率在持续下滑,由2020年的63.4%下降到2021年的61.43%,源于产品工艺质量提升和原材料成本上涨。

电话会上,泡泡玛特管理层表示,原材料上涨15%,工厂人工上涨10%。2022年公司在供应链花了很多精力,与工厂也进行了沟通,目标是把毛利率控制在61%-63%。

二级市场似乎对这份财报并不买账,财报发布后,泡泡玛特股价直线跳水,一度跌幅超10%,跌破30港元大关。最终收盘价为33港元/股,市值为434.6亿港元,与其上市首日超千亿港元市值相比,已经腰斩。那么,泡泡玛特缘何“失宠”?

急于撕掉盲盒标签

泡泡玛特在努力撕掉“盲盒标签”,从2021年开始,泡泡玛特在财报中不再将盲盒的收益单独列出。

在泡泡玛特2021年中期业绩发布会上,其创始人王宁就曾表示,“在泡泡玛特上市前后,我们反复跟人解释,泡泡玛特不是一家盲盒公司,是一家基于IP的潮玩公司。”

IP是泡泡玛特核心竞争力之一。财报显示,自有IP撑起半边天,MOLLY依旧是主力。2021年泡泡玛特自有IP共实现收入约25.87亿元,收入占比由2020年的39.0%增加到2021年的57.6%。

目前,泡泡玛特正处于新老IP交接阶段。已经15周岁的MOLLY,2021年全年实现收入约7.05亿元,占总营收比例约为15.7%,SKULLPANDA和DIMOO紧随其后,成为新爆款,在2021年分别实现收入约5.95亿元和5.67亿元。

几款独家IP的营收占比,在2021年都出现了下滑,由2020年的28.3%下滑至17.2%。其最早出圈的两大IP之一的Pucky,营收占比已从2020年的11.9%下滑至4.1%。

泡泡玛特内部成立了设计师团队PDC (Pop Design Center),推出小甜豆、MINICO、牙龈怪等IP。财报显示,小甜豆目前收入超一亿,整体来看,其内部研发的自有IP尚难形成气候。

去年,泡泡玛特还新增大娃业务,MEGA珍藏系列即“大娃”,分为高28cm、70cm两种规格,主打高端市场,发售价为4999元,宣称为“年轻人的第一件收藏品”,在二手交易平台上,“大娃”曾被炒至10万+一个。

财报电话会议上,泡泡玛特管理层表示,MEGA珍藏系列将成为今年重点的产品线。今年同比去年会有好几倍的增长,会有更多的IP推出MEGA,也在思考MEGA更多的销售方式。

财报显示,2021年6月推出的MEGA珍藏系列,半年内收入1.78亿。

另一方面,泡泡玛特开始进军主题乐园,去年8月,北京泡泡玛特乐园管理有限公司成立,经营范围含城市公园管理、游乐园、票务代理等。9月,泡泡玛特在北京环球影城开设首家全球概念店。今年1月初,它又与北京朝阳公园达成合作,打造首个线下乐园。

供应链、复购率与线上线下渠道

缺货、黑猫投诉,泡泡玛特一直负面缠身。在黑猫投诉平台上搜索“泡泡玛特”,共有7627条投诉,涉及质量问题、拒不退款,拒不换货、客服态度恶劣等等原因。

财报显示,泡泡玛特存货由截至2020年12月31日的2.25亿元增加至截至2021年12月31日的7.89亿元,增长2.5倍;存货周转天数从2020年的78天增加到 2021年的128天。

电话会上,泡泡玛特管理层介绍,早期设计会通过品会和内部调研等,来制定早期定量,使用供应链弹性,补货周期平均1— 3 个月。首批量不会定得太多,按照上市前三个月左右确定首批定量,在上市一周左右补单,防止渠道库存。在新品节奏,这几年泡泡玛特每周2-3 个大系列上市。

泡泡玛特管理层提示,国内近期疫情反复亦对泡泡玛特有一定影响。由于供应链布局以深圳等地为主,据泡泡玛特管理层透露,在目前疫情反复的情况下,泡泡玛特供应链供应链大多数在管控地区,有一周左右的时间处于短暂停工状态,但整体进度没有影响。

零售电商行业专家、百联咨询创始人庄帅告诉猎云网,目前泡泡玛特存在问题主要包括IP创新迭代能力,获得更多销售增长和用户购买;盲盒销售形式占比依旧较高;品控问题,包括服务质量和用户体验,从投诉来看,泡泡玛特还有很大空间;以及如何平衡线上线下发展。

此外,他表示,泡泡玛特对标迪士尼的战略,周期比较长,涉及问题和困难也较多,在战略上如何更稳健,在风险控制上如何更加合理科学,以及此战略下带来的管理、资金规模和人才等各个方面的挑战,都是泡泡玛特需要去解决的问题。

财报显示,2021年泡泡玛特的会员数虽有显著增长,目前,泡泡玛特注册会员达1958万人,其中新增注册会员1218万人。

但复购率却在下降,全年会员贡献销售额占比92.2%,会员复购率56.5%,而2019年这一比率是58%。

泡泡玛特的渠道分为零售店、机器人商店、线上渠道以及批发渠道及其他。2021年,泡泡玛特线上渠道发展迅速,收入首次超过线下零售店。

其中,泡泡玛特抽盒机实现收入8.98亿元,同比增长92.6%。京东旗舰店和天猫旗舰店分别实现收入1.43亿元、5.99亿元,同比分别增长296%、47.5%。泡泡玛特连续三年取得天猫双十一大玩具类目销售第一的成绩。

线下渠道方面,泡泡玛特主要布局在一线城市和新一线城市,其中,一线城市门店数量113家,新一线城市84家。泡泡玛特一线城市零售店收入达到7.98亿元,远超新一线城市4.80亿元。在非一线市场上,泡泡玛特更多地铺设了机器人商店。

对于线下门店扩张速度,泡泡玛特管理层用了“克制”一词来形容。“2022年并没有大规模扩张的计划,还将会对开业时间较久的门店进行优化,预计新开门店数量将少于2021年;线上渠道方面仍将以天猫和京东为主,并加速抖音直播平台发展。”

重押海外业务

《2020跨境出口消费趋势报告》显示,即使在全球经济走衰的情况下,全球潮玩市场规模仍有近20%的涨幅,海外潮玩市场的潜力高达数百亿。

此前,泡泡玛特副总裁、泡泡玛特国际业务总裁文德一将2022年定义为“潮玩出海元年”。“在未来10年,国际业务将是泡泡玛特最为重要的发力点之一。”

2021年10月,泡泡玛特亮相迪拜世博会;同月,泡泡玛特参展伦敦MCM动漫展;11月,泡泡玛特亮相美国DesignerCon潮流艺术盛会。

公开资料显示,泡泡玛特目前已入驻韩国、日本、美国、加拿大、英国、新加坡等23个海外国家及地区。

在韩国等基础较好的国家,泡泡玛特出海业务模式基本完成从TO B到DTC转变,并组建团队开展直营业务。

文德一表示,在大力发展海外业务的同时,也会影响成本,海外业务毛利率可能在短期内处在低位。

王宁在电话会上表示,他期望的是泡泡玛特未来海外收入占比在50%。

在庄帅看来,泡泡玛特依托中国市场和供应链体系,想要在全球“复制”,不同市场和文化差异,国外IP内容与当地历史文化习俗都有极大关系,对中国企业来说,还是极具挑战。

疫情等不确定性等因素,出海能否如泡泡玛特所愿,我们拭目以待。