本文来源:时代财经 作者:陈泽旋

亏损21亿卖掉伦敦两处物业后,富力继续断臂求生。

5月5日傍晚,广州市规划和自然资源局公告称,已在1月27日与富力及其子公司盈都解除花都区一宗住宅用地(花都中轴线八地块一,下称“花都宅地”)的土地出让合同,并于4月8日将公告送达盈都公司。

2020年底,曾提出“暂缓拿地”的富力以底价11.22亿元拿下该地块,楼面价将近10749元/平方米。同年,广州迎来旧村改造的风口,以旧改起家的富力虽鲜少在土拍市场露面,却在旧改市场积极“扫货”。

然而,“旧改王”富力未能等来一个由旧改焕发的高光时刻,2021年,在信贷更趋紧张和市场再度低迷的背景下,原本已是债台高筑的富力却等来了一个更大的危机。

拿地一年半未动工

时代财经了解到,花都宅地面积6.59万平方米,计容建面不超过10.44万平方米,虽位于广州的外围区域花都,但所在板块为花都中轴线CBD,是该行政区目前为止最重要的城市规划。2020年12月21日,曾提出“暂缓拿地”的富力以底价11.22亿元拿下该地块,楼面价将近10749元/平方米。

不过,在富力拿地后长达一年半的时间内,该地块未有动工迹象,目前仍为一片平地,而地块西面、由保利置业于同年9月份竞得的宅地已在2021年7月份迎来首次开盘,目前已卖到第二期。

花都中轴线八地块一现状,时代财经拍摄于2022年5月7日

针对解除出让合同一事,广州市规划和自然资源局向时代财经表示是“各种因素综合导致的结果”,但并未明确指出是何种原因,而截至发稿前,富力方面亦未作出回应。

花都宅地是富力提出“暂缓拿地”后,在广州土拍市场拿的唯一一宗宅地。“暂缓拿地”是富力董事长李思廉在2019年下半年提出的策略,目的是控制资金链的风险,此时富力面临的是自身负债的高企、信贷收紧和市场下行的大环境。年度报告显示,2020年,富力在全国范围内仅仅收购了16宗地块,而2019年为38宗。

在广州以旧改起家的富力虽鲜少在土拍市场露面,却在旧改市场表现积极。2019年以来广州大兴旧村改造,各村引入合作企业的动作在2020年达到高潮,而富力早已派工作人员渗入广州的许多村落。

时代财经统计得知,2019-2021年,确认富力为合作企业或合作意向企业的旧村改造项目至少达到10个,包括白云区陈田村、海珠区赤沙村、天河区吉山村、黄埔区茅岗村和花都区田美村等,其中天河区吉山村由富力和合景泰富联手竞得。

富力和合景泰富的上一次合作可追溯到2007年9月,彼时,双方联手以46亿元的价格竞得猎德村旧改地块(注:此后又引入港企新鸿基),为广州CBD珠江新城的主要组成部分,因此,猎德村旧改也被外界视为广州旧改的经典案例。

然而,“旧改王”富力未能等来一个由旧改焕发的高光时刻,2021年,在信贷更趋紧张和市场再度低迷的背景下,富力等来了更大的流动性危机。

断臂求生后债务危机仍存

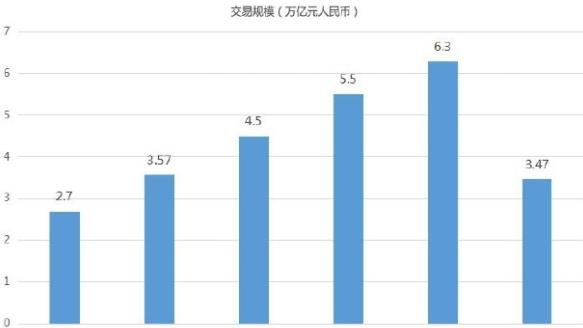

时代财经梳理发现,为应对流动性危机,仅2021年,富力地产就通过转让股权、出售资产、大股东注资等形式,获得超过218亿元人民币的资金。其中,尤为引人关注的交易包括出售广州国际机场富力综合物流园的股权予黑石集团,以及将富力物业以约100亿元的价格出售给碧桂园服务。

近期,富力还两次打折出让伦敦物业,合计亏损达到21亿元。其中,3月份将英国伦敦的房地产项目Vauxhall Square以7.96亿元人民币出售给远东发展,预计录得亏损约6884.5万英镑(约合人民币5.69亿元);4月份另一项目Thames City也寻得买家,以26.6亿港元的价格出售予中渝置地创始人张松桥,预计录得亏损约18.4亿港元(约合15.45亿元人民币)。

然而,连续的资金回血并未能成功化解债务危机,4月19日,惠誉指富力2022 年到期短债较多,但资产处置存不确定性,将富力及其子公司富力地产(香港)有限公司的长期外币发行人违约评级(IDR)为“CC”,同时,将两家公司的高级无抵押评级由“CC”下调至“C”,回收率评级由“RR4”下调至“RR6”。

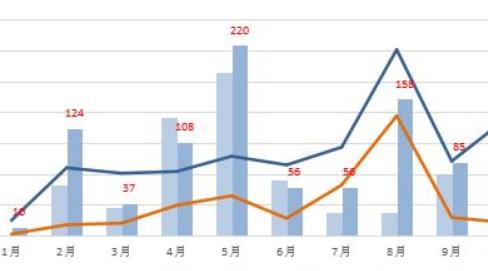

时代财经了解到,2022年富力将面临多笔短期债务到期。除去1月13日到期并已获得展期的7.25亿美元境外债,富力地产在今年还有两笔将于7月、11月到期,规模为2.88亿美元、3.66亿美元的境外债,票息率分别是9.125%、12.375%。境内债方面,“16富力04”“16富力06”“16富力11”等多笔公开债将于年内到期,规模分别为19.05亿元、9.95亿元、11.2亿元,合计40亿元。

其中,“16富力04”原本是4月7日到期,4月6日,富力公告称《关于调整“16富力04”兑付方案及提供增信举措的议案》获债券持有人通过,同时获得通过的还有关于承诺“不逃废债”的议案等。

根据此前富力地产公告的“兑付方案及增信议案”,“16富力04”拟展期一年,本金自到期日(2022年4月7日)起第3个月底偿还15%,兑付本金金额为2.925亿元;第6-11个月(2022年10月7日至2023年3月7日)底各偿还10%,兑付本金金额均为1.95亿元;第12个月底(2023年4月7日)偿还25%,兑付本金金额为4.875亿元。

最新信息显示,富力或将面临2024年5月9日到期的“19富力02”也陷入了付息风险。5月6日,富力公告称该债券《关于给予“19富力02”30日兑付宽限期的议案》以75.13%的反对比例未获通过。

时代财经了解到,“19富力02”发行规模为人民币4亿元,债券期限为5年期,计息期限自2019年5月9日至2024年5月8日,付息日为计息期限的每年5月9日(上述付息日如遇法定节假日,则顺延至下一个交易日)。