相关资料图

2021年,受房地产下行因素影响,物业行业也遭受了一定冲击。不少物企面临被出售为地产公司偿债的窘境;一些发展独立性较差的物企因房地产输血减少,业绩增速放缓,利润表现不如往常;同时,关联交易占比较高的物企受地产母公司等因素的影响,应收款和坏账率开始走高,对利润形成直接冲击。

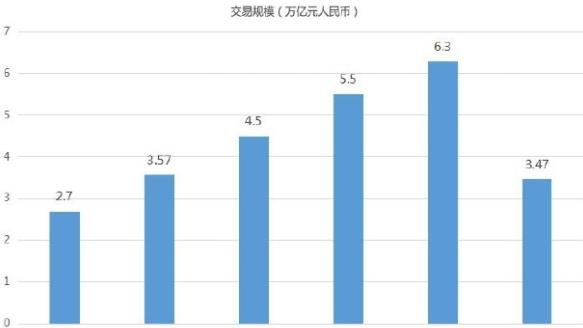

据和讯网发布的《2021年上市物企坏账率榜》显示,48家上市物企的坏账率平均值约为1.45%,有28家物企高于平均值。

国资及商业物管企业表现优秀

中骏商管榜首

从数据端显示,商管物业公司在坏账率指标方面的整体表现较好,例如:商管龙头华润万象生活坏账率仅为0.1%,中骏商管的坏账率仅为0.09%,表现优秀;卓越商企服务坏账率为1.25%,低于平均水平。

与此轮房地产行业国企、央企表现出极强的抗风险能力类似,具有国资背景的物业公司坏账率整体偏低。如招商积余、建发物业、保利物业等,坏账率均低于1%,成为榜单的佼佼者。

规模企业优势凸显

碧桂园服务、合景悠活坏账率低

整体来看,发展独立性强,规模较大的物企坏账率整体偏低。如近些年收并购动作较多的碧桂园服务、合景悠活及时代邻里等物企,坏账率均低于1%。

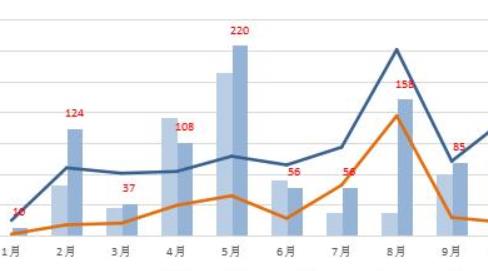

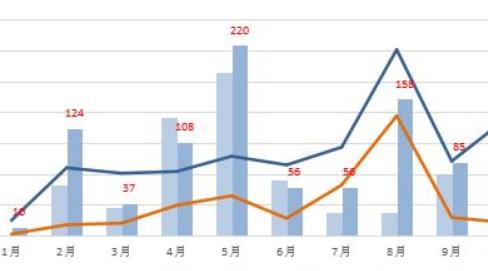

其中碧桂园服务2021年以288.43亿元营收位列规模榜首,同比增速高达84.77%;合景悠活2021年营收达32.55亿元,同比增幅高达114.6%,为去年唯一一个实现翻倍增长的物企。

借道收并购实现规模快速增长,一方面减少了对关联房企的依赖性,业务独立性强。同时,有能力收并购的物企本身综合实力强劲,经营风险较低。再者,通过收并购可补业务短板,各大业务板块之间实现更加均衡的发展,可强化综合竞争力,提升抗风险能力。

独立性较差物企堪忧

第一服务坏账率居高不下

规模较小的第一服务控股以12.35%的坏账率居最后一名,较2021年中期11.2%坏账率持续走高。深入分析发现,第一服务控股居高不下的坏账率与关联方当代置业存在密切关系。

第一服务控股的关联交易占比较高,业绩对关联房企依赖性较强,当代置业面临业绩下行压力之际,无暇关照第一服务控股,最终导致利润暴跌,同时坏账率走高。

从数据当中亦可以佐证上述逻辑。据第一服务控股发布的数据显示,公司2021年营业收入同比增长44%的情况下,归母净利润却暴跌了61%。对于利润暴跌的原因,第一服务控股解释为因为房地产客户应收款计提减值导致,与上文的逻辑吻合。

同时,与房地产关系密切的非业主增值服务方面,第一服务控股2021年该项收入的占比高达49%,其中协销服务占比高达44%。这就导致了公司业绩受房地产影响较大。

第一服务控股的坏账率走高,高额计提侵蚀利润的现象在当前行业背景下是较为普遍的现象。

从数据分析,坏账率偏高的物企具有规模偏小,发展独立性偏差,且关联方房企经营情况不佳等特征,坏账率偏高的佳源服务、鑫苑服务等同样具备上述特征。

在房地产下行趋势下,发展独立性偏差的物企业绩表现较差,抗风险能力弱,坏账率指标对风险的提示较为直接。