7月12日,北森控股(以下简称“北森”)再次向港交所递交招股书,拟在香港主板挂牌上市。这是继其于2022年1月10日递表失效后的再一次申请,急于寻求融资“输血”的迫切心情可见一斑。

资料显示,北森控股是一家云端人力资源管理(HCM)解决方案提供商,通过公司的iTalentX平台为企业提供云端软件解决方案,进行招聘、测评、管理、发展和留用人才。

此前该公司已经在2016-2018年在新三板上市,但因交易不活跃,于2018年4月摘牌,寻求新的融资市场,港股成为了理想的选择,但第一次港交所递表以失效结束。

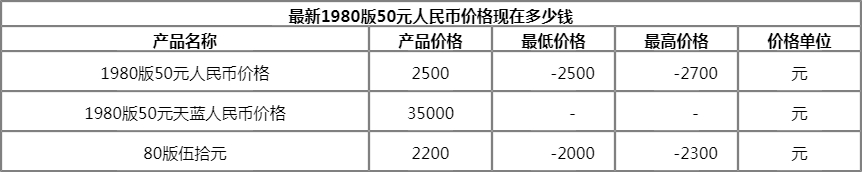

(资料图片)

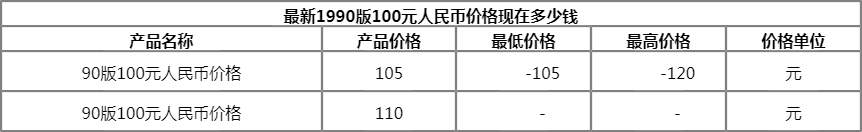

(资料图片)

虽然北森在招股书中描述自己是中国最大的云端HCM解决方案提供商,然而在高级包装的背后却是一地鸡毛的伪装。借着SaaS是长期生意的说辞,转移自己迟迟不能转亏为盈的事实,甚至疑似回应不必过度解读亏损额。为了进一步说好巨额亏损的故事,一度在招股书中对NDR指标进行包装,混淆视听,标榜自己为“异类”SaaS玩家,突破了SaaS低留存率的魔咒。

另一厢,据新浪财经报道,今年5月北森甚至在校招时大规模违约应届生,数量超过了百人。即使很多被违约的学生在等待一个合理的反馈,但公司只有冷冰冰的信息不属实的回应,再次上演拒不承认。

北森头顶众多美誉光环,到底是溢美之词,还是名实相符?

成立20年,短期内仍无法实现盈利

北森2002年成立,20年的发展依然没有让它远离亏损。

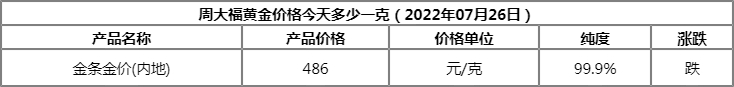

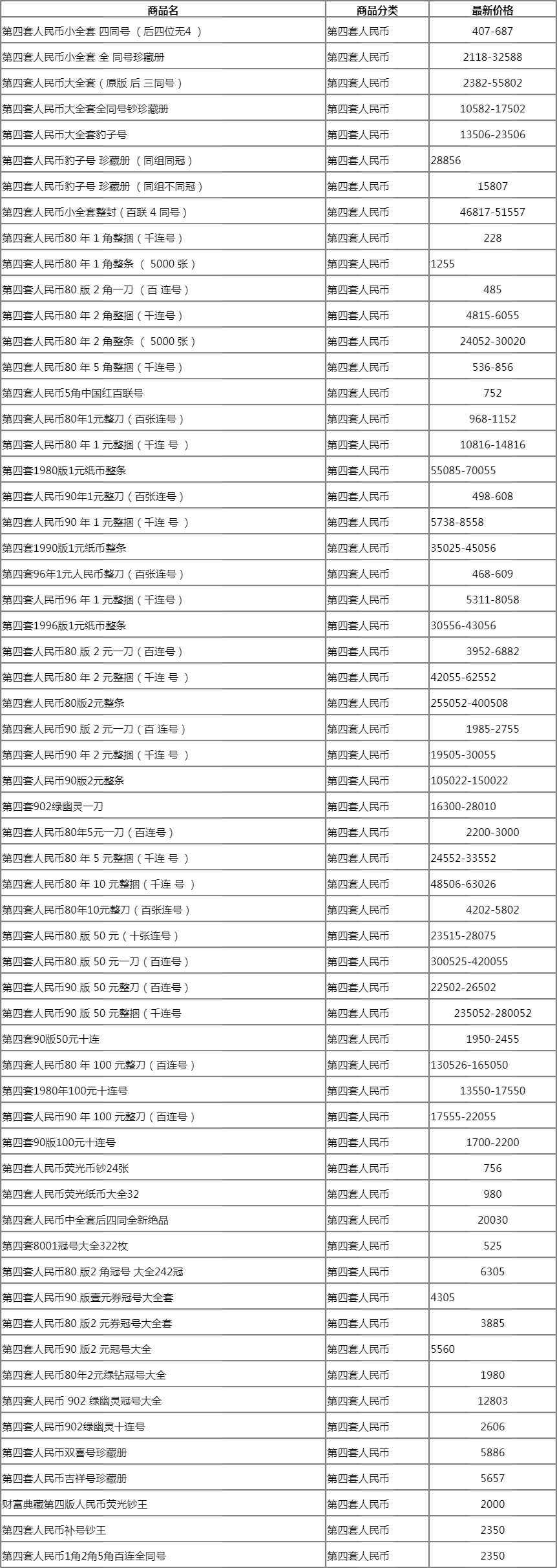

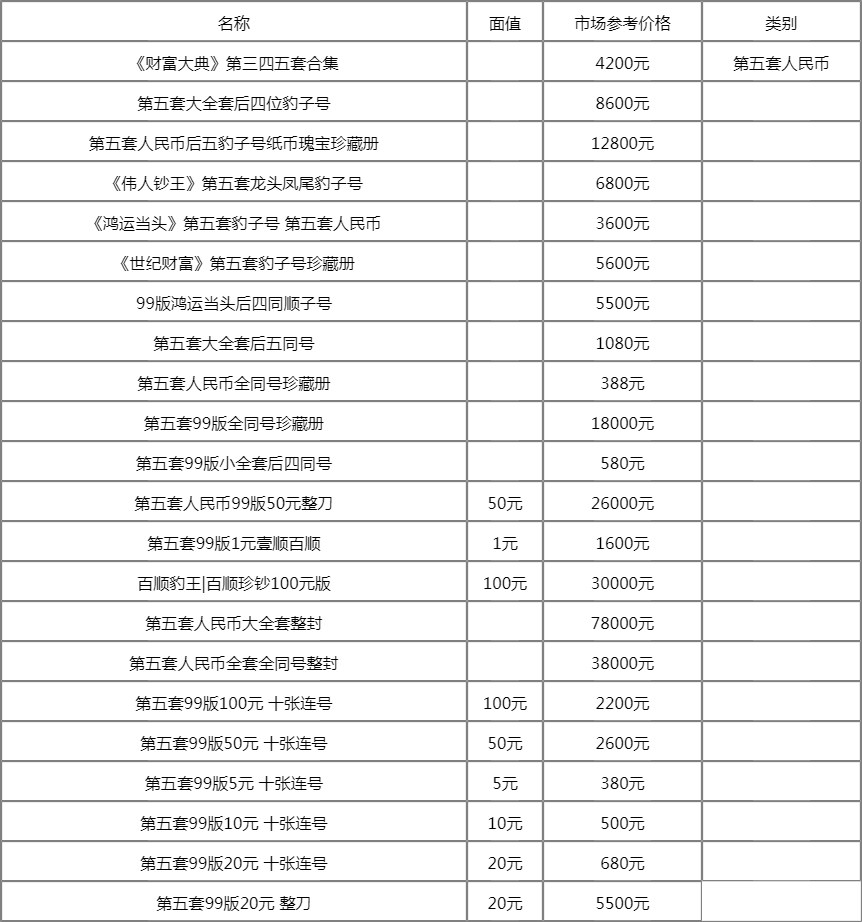

从业务模式上看,据招股书显示,公司发展至今主要提供云端HCM解決方案及专业服务两大业务,为4700名客户提供服务,近三年收入复合增速21.78%。截至2020年、2021年、2022年3月31日止的三个年度,公司分别实现收入约人民币4.59亿元、5.56亿元、6.80亿元,营收增速趋缓。

同期,北森的毛利率分别为59.8%、66.4%和58.9%。不难看出,相比2021财年,最新2022财年的毛利率出现下滑,处于近三年低点。

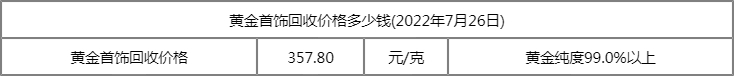

由于营收涨势追不上支出,公司业绩一直处于亏损状态,过去三年分别亏损12.67亿元、9.4亿元、19.08亿元,三年合计亏损41.15亿元,并在逐年扩大。每年的净亏损规模都超过当年收入的规模,包括公司从2016年(也有一说是2014年,具体不详)就开始重金投入的PaaS平台,至今也仍未实现商业化预期,未能产生任何收入。

与此同时,公司的三大费用,销售、行政及研发费用占比很高,费用率分别为48.68%、30.44%、37.94%,合计高达117%,往年均处于高位,未来预计也仍将继续在收入中占较高比重。

对于持续的巨额亏损,北森在二次递表中依然表示短期内不考虑盈利能力。

半年后再次递表,估值存在过高

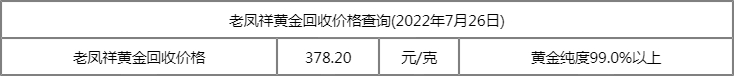

从新三板退市后,根据资料显示,北森此后进行了E轮和F轮的两轮融资,经过这两轮,估值飙升。

特别是2021年上半年,公司以历时8年打造的HR业务属性的PaaS平台,为其80%的客户提供不同程度的客户化开发,展望了“一体化、可定制的HR SaaS是人力资源软件未来”的蓝图,完成了包括软银愿景、经纬创投、红杉资本等机构在内的F轮融资。

在北森这一轮“HR SaaS赛道最大一笔单笔融资”中,每股价格约24.37美元,是E轮价格9.59美元的两倍多,交易后估值约18.6亿美元,PS倍数近20。

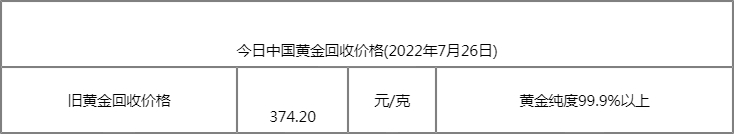

但现阶段是资本从乐观转向谨慎的时期,从估值高高在上的美股SaaS公司开始,股价纷纷下跌,以成长公司为主、估值水平较低的港股SaaS也跟随上了美股的节奏,正在经历着折价,PS都处于低位。二级市场对SaaS的估值可能会跌到10倍PS甚至以下。

再加上PS背后的逻辑是看中那些成长型的科技股,虽然当期利润是负值,但是看好他们随着销售额的增长,很快就能进入利润爆发期。而近三年增速趋缓的北森,在经营20年之后,依然未能实现盈利,未来又能拿出怎样的破局利器来展示盈利点,说服市场继续给予高倍数的PS?

上市只能为一家企业“输血”,而无法帮企业提升“造血”能力。一直以来,北森的现金依赖于投资方“输血”,近20倍的PS值过度透支了未来成长,再加上亏损局面无法破局的挑战,来自一级市场的支持故事似乎很难再讲很多。

向外看哪怕如今不是一个好时间,向内看公司业务正在面临的问题也在招股书中隐现:业务增长放缓、客户流失加大、亏损持续扩大中盈利能力亟待提升,北森依然还是进行了二次递表,其中原因引发众人猜测。对于北森未来的成长性、业绩的确定性、估值的合理性,还需要时间观察。